Dentro de todos los impuestos que debemos pagar a la hacienda pública, el IVA, o Impuesto sobre el Valor Añadido es de los más conocidos si no el que más.

Es un impuesto que recae directamente sobre los particulares, porque son los que en último término lo van a pagar al consumir bienes o servicios. Es por eso que se dice que es un impuesto que incide en el consumo.

A nivel de negocio es neutro, es decir: no supone ningún coste para las empresas. Los empresarios y profesionales actúan como meros presentadores del IVA que han cobrado a sus clientes (repercutido), deduciendo el pagado a sus proveedores (soportado). La diferencia positiva o negativa la deberán ingresar o solicitar su devolución a Hacienda, por lo que no supone ningún coste o beneficio para ellas.

¿Qué es el IVA?

Las siglas del IVA corresponden a Impuesto sobre el Valor Añadido. Es un tributo indirecto que atañe al consumo y grava:

- Cuando en un negocio se entregan bienes y/o se prestan servicios.

- Cuando hay adquisiciones intracomunitarias de bienes (AIB).

- Cuando se importan bienes.

Los empresarios y profesionales diferencian dos formas de aplicación del impuesto:

- Repercutiendo a los consumidores las cuotas de IVA que les corresponden por la venta de productos o por la prestación de servicios, habiendo obligación de ingresarlas en el Tesoro.

- Deduciendo en la declaración y liquidación periódica, las cuotas soportadas por las adquisiciones a proveedores y el IVA soportado en compras.

De ambas formas se hace balance y si el resultado es positivo, debe ingresarse en el Tesoro. Si por el contrario es negativo, el resultado se compensa en las declaraciones y liquidaciones siguientes. De forma que que únicamente se puede solicitar la devolución en la declaración del cuarto trimestre del año (a excepción de que se esté incluido en la declaración mensual del IVA, en cuyo caso se efectuará mes a mes).

El tipo impositivo a aplicar es del 21% (IVA del tipo general), 10% (IVA reducido), 4% (IVA superreducido) dependiendo del bien o servicio prestado.

Los diversos regímenes de IVA

Régimen General

El Régimen General es al que están acogidos todas las empresas, tanto sociedades mercantiles (Sociedad Limitada, Sociedad Anónima, etcétera) como personas físicas, siempre que no tributen, de forma obligada o voluntaria, en alguno de los otros regímenes. Como es el caso de determinados comercios al por menor y las actividades en módulos.

En este régimen, las empresas y profesionales repercuten el IVA a sus clientes y a su vez, los proveedores de bienes y servicios del negocio repercuten el IVA correspondiente.

A final de ejercicio, el empresario o profesional deberá calcular la diferencia entre el IVA devengado y repercutido a sus clientes, y el soportado deducible (el que repercuten los proveedores).

El control del IVA devengado y el soportado requiere las siguientes obligaciones:

- Expedición de facturas, con copia a conservar y para los clientes. Se puede emitir una factura simplificada cuando el importe no supere los 400 € (3.000 € en algunas actividades) con el IVA incluido.

- Exigir y conservar facturas a los proveedores.

- Tener y llevar al día los siguientes libros:

- Libro de registro de facturas expedidas

- Libro de registro de facturas recibidas

- Libro de registro de bienes de inversión

- Libro registro de determinadas operaciones intracomunitarias

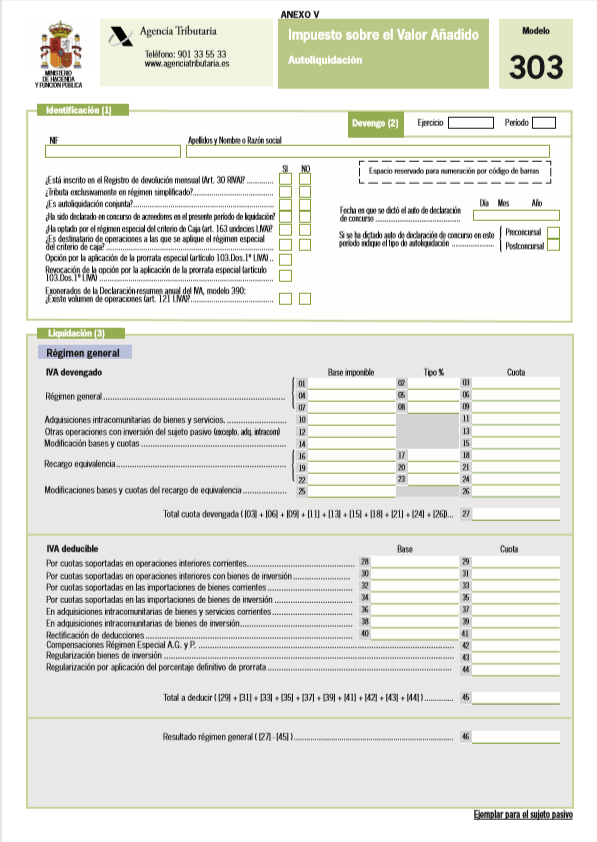

¿Qué modelos se deben presentar?

El modelo a presentar depende de la periodicidad con las que se hacen las declaraciones.

Las grandes empresas y los sujetos pasivos que estén inscritos en el registro de devolución mensual, deben presentar obligatoriamente de forma mensual y por vía electrónica el modelo 303. El libro del registro del IVA se realiza utilizando la sede electrónica de la AEAT a través del Suministro Inmediato de Información por lo que no presentan el modelo 390.

Las entidades acogidas al régimen especial de grupo de entidades, deben presentar en los 30 primeros días naturales del mes siguiente del período de liquidación mensual el modelo 322 y el modelo 353. El libro del registro del IVA se realiza utilizando la sede electrónica de la AEAT a través del Suministro Inmediato de Información (SII) por lo que no presentan el modelo 390.

Si se realiza la liquidación trimestralmente, se presentará el modelo 303 cuatro veces al año:

- Entre el 1 y el 20 de abril.

- Entre el 1 y el 20 de julio.

- Entre el 1 y el 20 de octubre.

- Desde el día 1 hasta el 30 del mes de enero.

Si se realiza la liquidación mensualmente, se presentará el modelo 303 desde el día 1 hasta el 20 del mes siguiente al periodo de liquidación (hasta el 30 en enero).

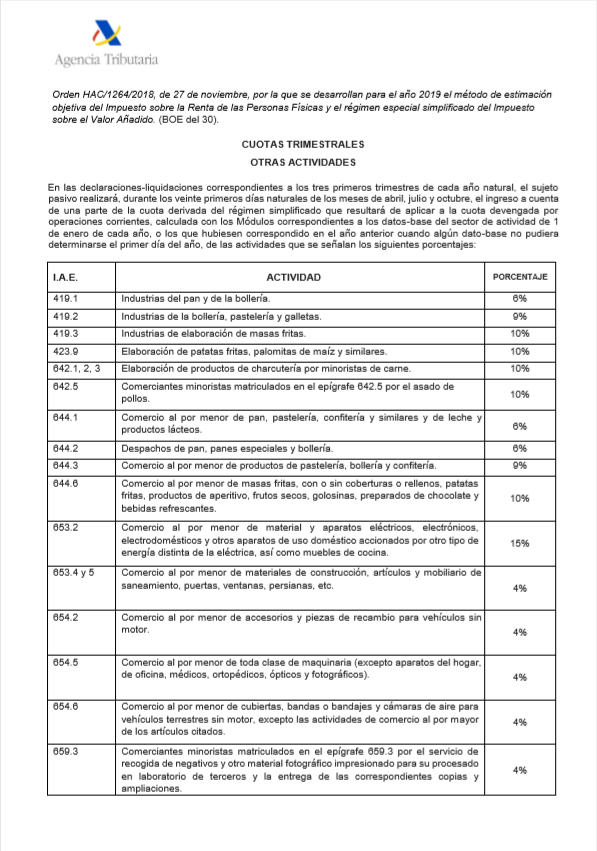

Régimen Simplificado

Es el régimen al que se adscriben las personas físicas o entidades compuestas por personas físicas que declaran rentas en el IRPF y cuyas actividades están incluidas en la Orden del Ministerio de Hacienda y Administraciones Públicas, sin rebasar el límite de 250.000 euros anuales, y que no ejerzan ninguna actividad incompatible.

Los adscritos al Régimen Simplificado tienen la obligación de controlar su actividad mediante:

- Libro de Registro de facturas recibidas.

- Libro de Registro de operaciones en Régimen Simplificado en caso de que los índices o módulos operen sobre el volumen de operaciones realizado.

- Conservar los justificantes de los índices o módulos aplicados.

¿Cómo se calcula?

Al final de cada ejercicio,se realizará un cálculo del resultado de la liquidación, aunque se deberá realizar un ingreso a cuenta trimestral.

En cuanto a la cuota anual:

- Cuota devengada por operaciones corrientes:

- En general: la cuota devengada es la suma de las cantidades correspondientes de los módulos que, a su vez, se calcula multiplicando la cantidad asignada a cada uno de ellos por el promedio del número de unidades de las mismas empleadas en la actividad anual.

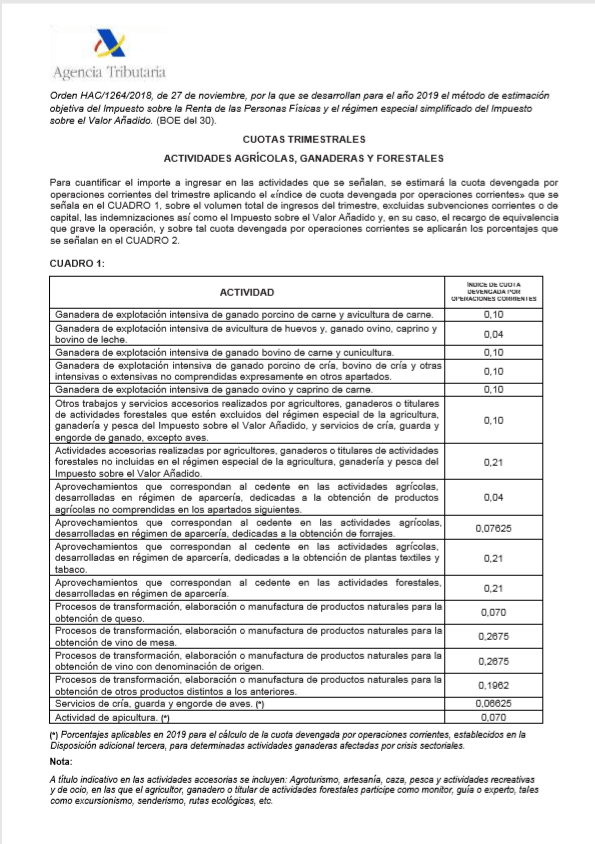

- En actividades agrícolas, ganaderas y forestales: la cuota devengada se calcula multiplicando el volumen total de ingresos, excluyendo subvenciones, indemnizaciones, el Impuesto sobre el Valor Añadido y, si procede, el recargo equivalente que grave la operación de cada uno de los cultivos o explotaciones, por el índice de cuota devengada por operaciones corrientes que corresponda.

- Cuotas soportadas por operaciones corrientes: de estas cuotas se puede deducir:

- Las cuotas soportadas al adquirir o importar bienes y servicios, distintos de los activos fijos, destinados al desarrollo de la actividad (de conformidad con lo citado en el Capítulo I del Título VIII de la Ley 37/1992 del IVA), considerándose a estos efectos activos fijos los elementos del inmovilizado.

- Las compensaciones agrícolas según lo citado en el artículo 130 de la Ley 37/1992, realizadas por los sujetos pasivos al adquirir bienes o servicios a empresarios acogidos al régimen especial de la agricultura, ganadería y pesca.

- El 1% del importe de la cuota devengada por operaciones corrientes en concepto de cuotas soportadas, por este mismo tipo de operaciones, de difícil justificación.

- Cuota derivada del régimen simplificado: será la mayor de las siguientes cantidades:

- El resultado de restar a la cuota devengada las cuotas soportadas, ambas por operaciones corrientes.

- La cuota mínima resultado de aplicar el porcentaje para cada actividad en la Orden de aprobación de los índices y módulos para ese ejercicio, sobre la cuota devengada por operaciones corrientes (incrementada en el importe de las cuotas del IVA soportadas fuera del territorio español de aplicación del Impuesto devueltas en el ejercicio).

Si las actividades son agrícolas, ganaderas y forestales, no existe cuota mínima.

- Resultado del régimen simplificado: se incrementa en el importe de las cuotas devengadas por las operaciones siguientes:

- Adquisiciones intracomunitarias de bienes

- Operaciones con inversión del sujeto pasivo

- Entregas de activos fijos materiales y las transmisiones de activos fijos inmateriales

Del resultado se deducen las cuotas soportadas por la adquisición importación de activos fijos.

Si la cuota es trimestral, los tres primeros trimestres del año se hará la declaración-liquidación entre los 20 primeros días naturales de los meses abril, julio y octubre del modelo 303 y se cuantifica aplicando unos porcentajes que diferirán según la actividad y que vienen fijados por Orden Ministerial.

Actividades agrícolas, ganaderas y forestales:

¿Qué modelos se deben presentar?

Desde el 1 de enero del 2014 los modelos 310, 311, 370 y 371 han sido suprimidos y se han integrado en el modelo 303.

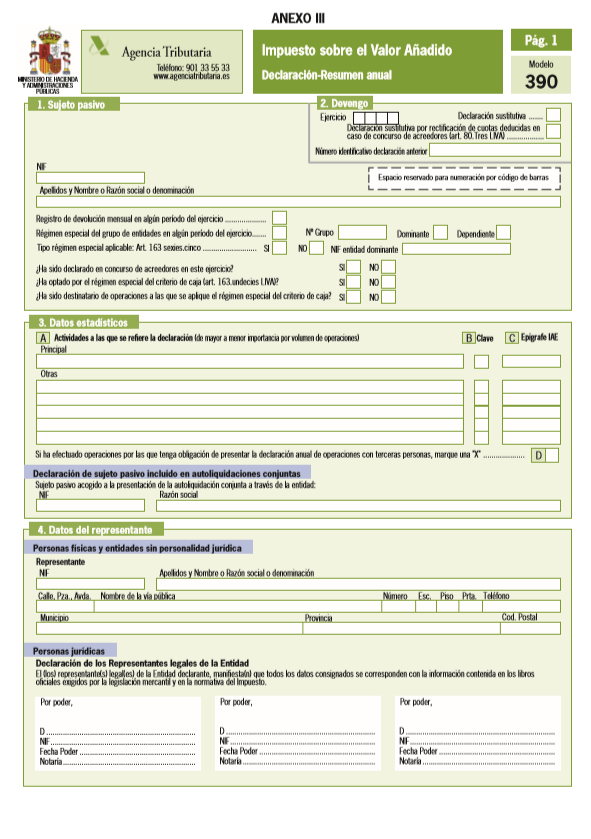

Además, debe presentarse el modelo 390: Declaración Resumen Anual de IVA.

Régimen especial del Recargo de Equivalencia

El Régimen especial de Recargo de equivalencia se aplica de forma obligatoria en caso de cumplir los siguientes requisitos:

- Que sean personas físicas (o herencias yacentes o comunidades de bienes)

- Que vendan bienes muebles sin fabricación, elaboración o manufactura.

- Que al menos el 80% de sus ventas se realice a consumidores finales.

- Que no pertenezca a una de las actividades excluidas: vehículos de combustión, joyas, pieles lujosas, objetos de arte, maquinaria industrial, minerales, oro de inversión…

En caso de no cumplir alguno de los requisitos, se quedará excluido y deberá integrarse en el Régimen General u otro permitido.

¿Cómo se calcula?

En la factura, los proveedores repercuten el IVA más el recargo de equivalencia por separado, que consiste en los siguientes tipos:

- Tipo general del 21%: recargo del 5,2%.

- Tipo general del 10%: recargo del 1,4%.

- Tipo general del 4%: recargo del 0,5%.

A cambio, no se está obligado a expedir factura por las ventas realizadas, con lo que se quedarán íntegramente con el IVA cobrado a los clientes.

El comerciante está obligado a efectuar el ingreso por las adquisiciones intracomunitarios y en caso de “inversión sujeto pasivo” y por las ventas de inmuebles sujetas y no exentas.

¿Qué modelos se deben presentar?

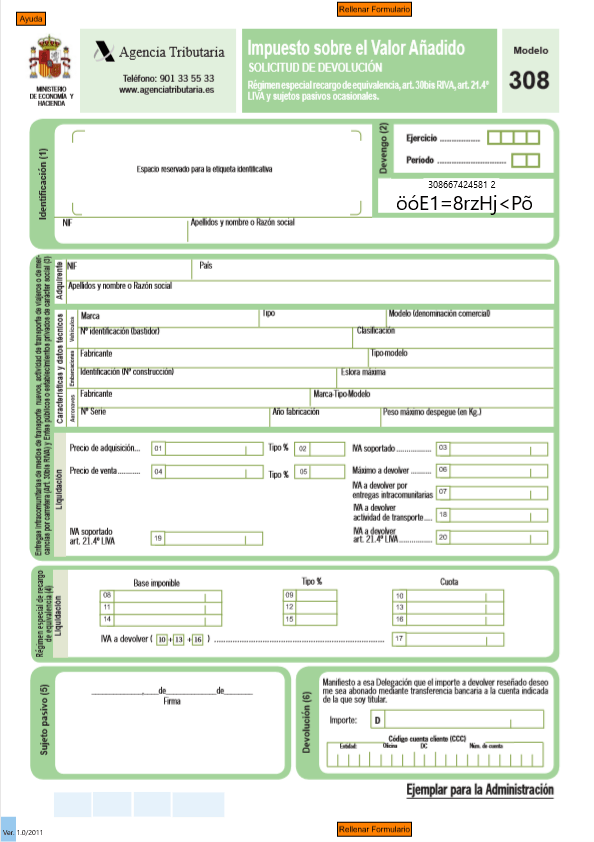

No hay obligación de presentar IVA por las actividades en este régimen, salvo que se efectúen adquisiciones intracomunitarias (modelo 309 y 349) y entregas de bienes a viajeros con derecho a devolución (modelo 308).

Régimen especial del Criterio de Caja

El Criterio de Caja es un régimen especial de carácter optativo que permite retrasar la declaración e ingreso del IVA repercutido hasta el momento en que se cobra a los clientes. Del mismo modo, se retrasa la deducción del IVA soportado hasta que se pague a los proveedores. Es lo que se denomina criterio de caja doble. y tiene de fecha límite el 31 de diciembre del año inmediato posterior al del ejercicio.

Aunque sea de carácter optativo, hay requisitos para adscribirse al régimen especial del Criterio de Caja:

- El volumen de operaciones anuales no supere los dos millones de euros, excluyéndose los sujetos cuyos cobros en efectivo de un solo destinatario no sea mayor de 100.000 euros.

- Se debe optar al régimen del Criterio de Caja en el momento de declarar el comienzo de la actividad o en la declaración censal durante el mes de diciembre anterior al inicio del año natural en que debe tener efecto.

¿Cuándo se liquida?

El IVA en régimen especial del Criterio de Caja se devengará:

- En el momento de percibir los importes total o parcialmente.

- El 31 de diciembre del año inmediato posterior al que se haya realizado la operación si el cobro no se ha producido. Deberá justificarse el momento del cobro total o parcial.

Quienes se hayan acogido a este régimen, podrán practicar sus deducciones en los términos establecidos en el Título VIII de la LIVA con la particularidad de que el derecho a la deducción nace:

- En el momento del pago total o parcial del precio por los importes ya cobrados.

- El 31 de diciembre del año inmediato posterior a aquel en que se haya realizado la operación si el pago no se ha producido.

Durante el año de la actividad, se deben controlar las operaciones a través de:

- Registro de facturas expedidas, anotando las fechas del cobro de la operación junto con el medio de cobro.

- Registro de facturas recibidas, anotando las fechas del pago de la operación junto con el medio de pago.

- Se indicará en las facturas que son de “régimen especial del criterio de caja”.

- En el modelo 303 se indicará a título informativo los datos de las operaciones totales realizadas similar al criterio general del devengo.

¿Qué modelos se deben presentar?

Hay que presentar el modelo 303 con el importe del total de las adquisiciones de bienes y servicios con desglose agregado de la base imponible (casilla 74) y de la cuota soportada (casilla 75) correspondiente a todas las operaciones del periodo.

EN RESUMEN:

“El tipo impositivo puede ser general (21%), reducido (10%) y superreducido (4%)”

Suministro Inmediato de Información (SII)

Es el nuevo sistema de gestión del IVA que ha implantado la Agencia Tributaria que está basado en el Suministro Inmediato de Información (SII).

A través de este sistema, los contribuyentes envían el detalle de los registros de facturación en un plazo de cuatro días a través de la Sede Electrónica. También pueden presentar e ingresar las autoliquidaciones periódicas del IVA 10 días más tarde de lo habitual.

Con este sistema además, dejan de ser obligatorios los modelos 347, 340 y 390, y los sujetos pueden contrastar la información de sus libros de registro con la que tienen sus clientes y proveedores si estos están también incluidos en el sistema.

Todos aquellos sujetos que tengan la obligación de liquidar el IVA mensualmente, estarán también obligados a estar dentro del sistema SII. Estos grupos son:

- Empresas que facturan más de 6 millones de €.

- Régimen Especial de Grupos de Entidades en IVA.

- Inscritos en el Registro de Devolución Mensual del IVA (REDEME)

El envío de los registros de facturación en SII

Como ya hemos visto, los contribuyentes en SII deben llevar un control y registro de las facturas emitidas y recibidas de IVA, y enviarlos a la Agencia Tributaria, a través de la plataforma habilitada para tal fin, dentro de unos:

Plazos

Los plazos para el envío de los registros de facturación varían dependiendo del tipo de factura:

- Facturas expedidas: en cuatro días naturales desde la expedición salvo que sean expedidas por el destinatario o por un tercero, que se amplía a 8 días naturales. En ambos casos, el suministro se debe hacer antes del día 16 del mes siguiente al que se hubiera producido el devengo.

- Facturas recibidas: en cuatro días naturales desde la fecha en que se produce el registro contable de la factura y antes del día 16 del mes siguiente al periodo de liquidación.

- Operaciones intracomunitarias: en cuatro días naturales desde el transporte o, si procede, en el momento de la recepción de los bienes.

- Bienes de inversión: dentro del plazo de presentación del último periodo de liquidación del año hasta el 30 de enero.

- Facturas rectificativas: en cuatro días naturales desde la fecha de la expedición o el registro contable de la factura.

Dentro de los plazos de 4 y 8 días naturales, no se incluyen los sábados, domingos y festivos.

¿Te queda alguna duda sobre qué es el IVA y cómo declararlo? ¿Necesitas consejo sobre qué régimen te conviene más para liquidar? Contacta con un buen asesor que te ayude con los registros y tributos de impuestos en asesorias.com, te enviaremos hasta 4 presupuestos gratis sin compromiso.

Más información sobre el impuesto al valor añadido

- Regla de prorrata en el IVA

- La Reserva de Nivelación

- ¿Qué es INTRASTAT?

- Actividades exentas de IVA

- El IVA en la importación y exportación

- IVA en restaurantes

- Iva en la gasolina

- El IVA en los coches

- Iva en los seguros

- IVA en vivienda nueva

- IVA en las agencias de viajes

- Borrador del IVA 2020

- El IVA en Europa

- El IVA en Andorra

- Hecho imponible del IVA

- El IVA diferido