El proceso para darse de alta como autónomo implica realizar trámites administrativos que pueden parecer laboriosos. No te preocupes, al final se trata de seguir los pasos correctos y entregar la documentación pertinente. Siguiendo estos consejos verás como hacerse autónomo es más fácil y rápido de lo que creías.

Pasos para darse de alta como autónomo

Los principales trámites para darse de alta como autónomo son dos: el alta en Hacienda y en la Seguridad Social. Sin embargo, dependiendo de la actividad que vayas a desarrollar, puedes tener que hacer alguno más, en función de los requisitos que te exijan para el desempeño de esa actividad, como por ejemplo, la apertura de centro de trabajo o la contratación de un empleado.

A continuación te mostramos todos los trámites y pasos para hacerse autónomo, y respondemos algunas de las dudas frecuentes de los trabajadores por cuenta propia.

Darse de alta como autónomo en la Seguridad Social

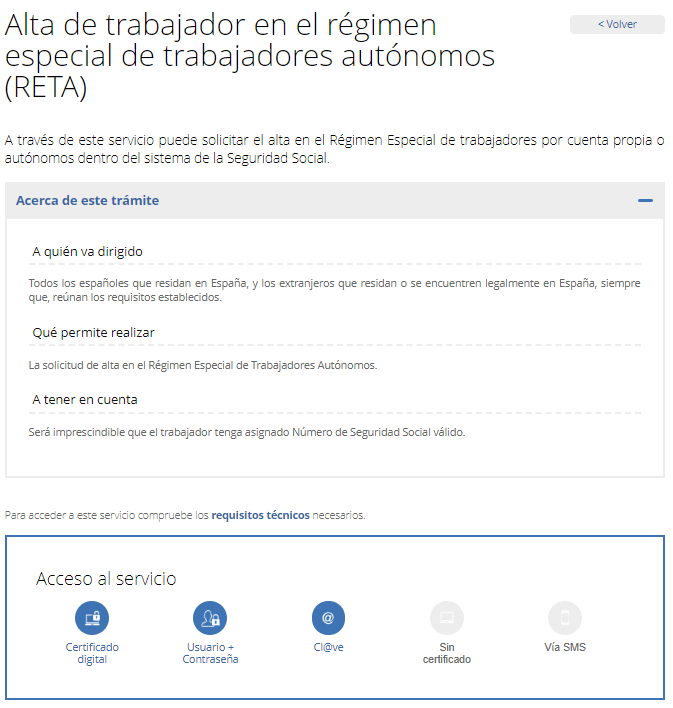

El primero de los requisitos para ser autónomo es darse de alta en la Tesorería General de la Seguridad Social. Este proceso puede hacerse tanto de manera presencial, como de forma telemática desde el propio portal de la Seguridad Social

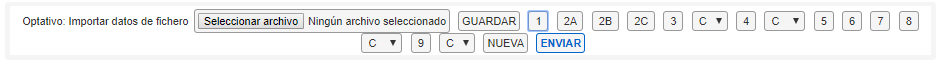

Para darte de alta como autónomo en la Seguridad Social de forma presencial debes rellenar el modelo TA0521 para «Solicitud de alta / baja / variación de datos en el Régimen Especial de Autónomos».

Debes tener en cuenta que necesitarás pedir cita previa para poder a tramitar el alta a tu oficina de la Seguridad Social más cercana. Y también que cada vez resulta más complicado realizar el trámite de forma presencial, por lo que recomendamos recurrir a la vía telemática.

Para realizar el alta de forma telemática, solo tendrás que acceder a la sede electrónica de la Seguridad Social e identificarte por medio de certificado digital, DNIe (asegúrate de que tus certificados no han caducado) o sistema Cl@ve.

Existen diferentes versiones de este modelo. Por ejemplo, el TA0521-2 es para autónomos colaboradores, mientras que el TA0521-7 es para trabajadores del sector agrario establecidos por cuenta propia.

Este modelo puede presentarse hasta 60 días antes del inicio de la actividad, y para ello es necesario aportar la siguiente documentación:

- DNI o pasaporte.

- En caso de personas extranjeras, es necesario aportar el original y copia del permiso de trabajo.

- Para el alta en sociedades, es obligatorio presentar el documento original y la copia de la constitución de dicha sociedad.

Salvo aquellos autónomos que pertenezcan a organismos colegiados profesionales, la mayoría de los autónomos se dará de alta en el RETA, que es el Régimen Especial de Trabajadores Autónomos.

Solicitar el alta en Hacienda

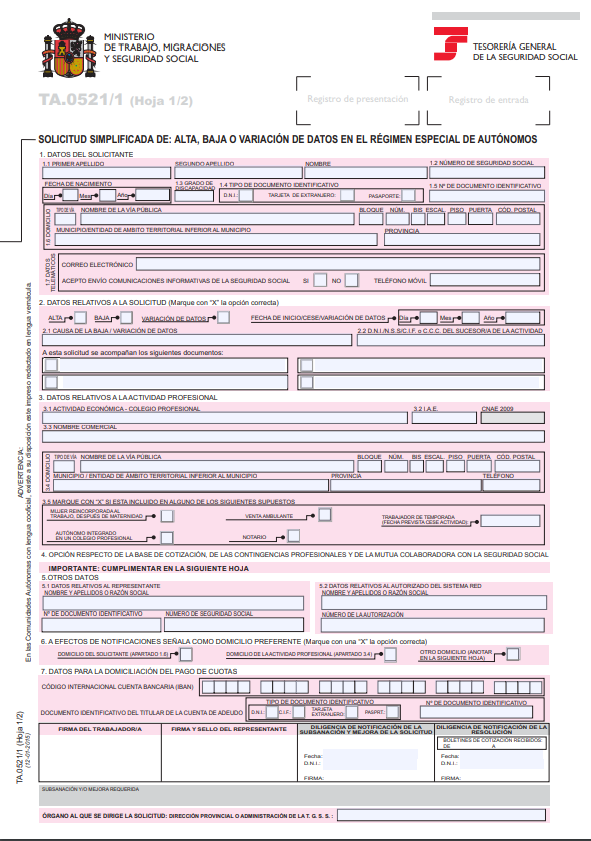

Siguiendo con nuestra guía de cómo hacerse autónomo, el siguiente paso que tendrás que dar es darte de alta en Hacienda, inscribiéndote en el Censo de Empresarios para autónomos y Pymes, algo que harás bien mediante la cumplimentando del modelo 036 o la del modelo 037. Vemos cada uno por separado.

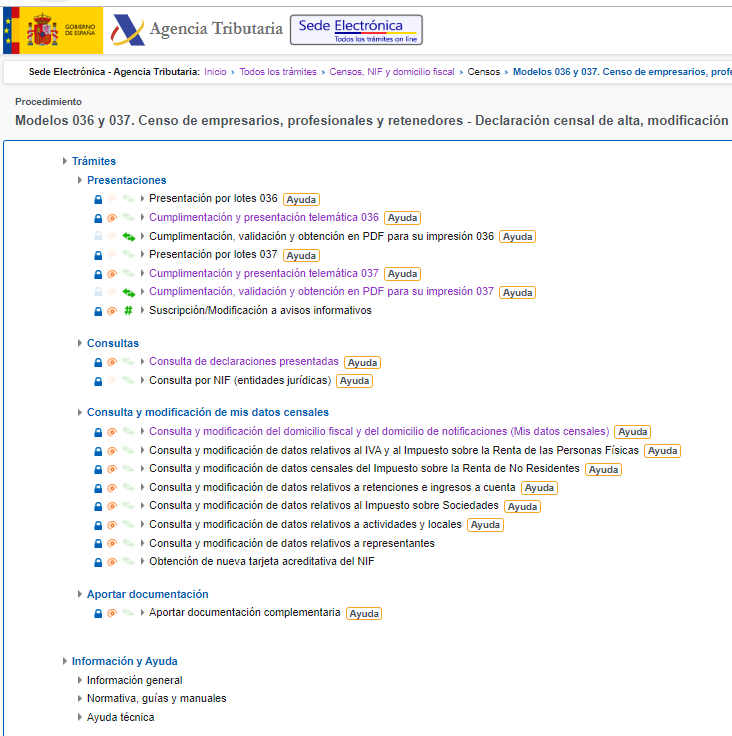

Puedes acceder a ambos modelos en la Sede Electrónica de la Agencia Tributaria, en su sección de Censos.

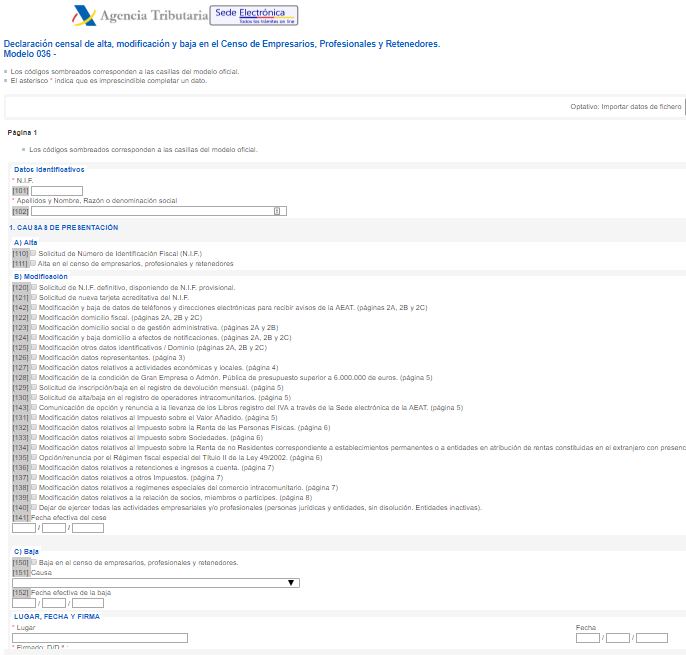

Modelo 036

Están obligados a presentar el modelo 036 todas las personas físicas o jurídicas que vayan a empezar una actividad profesional en España, incluyendo:

- Empresas o profesionales que no residen en España pero operan en el país a través de un establecimiento permanente.

- Entidades que no tributan en España, pero se ven afectados por el IVA como sujetos pasivos

- Personas que formen parte de entidades en régimen de atribución de rentas, que tengan que cumplir obligaciones tributarias derivadas de su participación en dicha entidad.

Este documento recoge información personal y fiscal necesaria para el alta profesional en Hacienda. Presentar el modelo 036 también es imprescindible para darse de baja en autónomos o modificar cualquier dato.

Las personas físicas pueden presentar el modelo 036 de forma presencial o vía online. Para hacerlo por internet necesitaremos identificarnos por medio de un certificado electrónico, DNIe o sistema Cl@ve.

El formulario consta de 8 páginas, en las que se solicita la siguiente información:

- Página 1: nombre, apellido, DNI y causa por la que se entrega el modelo 036 (alta o baja en el régimen de autónomos).

- Página 2: datos de contacto como nacionalidad, domicilio fiscal, número de teléfono, etc.

- Página 3: datos de los representantes, en caso de haberlos.

- Página 4: declaración de actividades económicas y locales. En ella se especifica el epígrafe de la actividad profesional a realizar, así como el lugar de trabajo.

- Página 5: fecha de inicio de actividad y régimen bajo el que se va a tributar.

- Página 6: método por el que se va a tributar (IRPF, Impuesto sobre Sociedades, Impuesto sobre la Renta de no Residentes).

- Página 7: retenciones, impuestos especiales, ingresos a cuenta, comercio intracomunitario, etc.

- Página 8: datos de los socios o participantes en la empresa, en caso de haberlos (no necesario para personas físicas).

Siempre habremos de rellenar los datos identificativos del encabezamiento y el lugar, fecha y firma del pie de página. Además, dado que vamos a comunicar el alta de actividad, seleccionaremos la casilla 111 «Alta en el censo de empresarios, profesionales y retenedores». Entonces, pasaremos ya a cubrir cada una de las siguientes páginas con los datos que debamos informar.

Una vez terminado, solo nos quedará enviarlo pulsando el botón «Enviar» de la parte superior. Nos pedirá confirmación y nos devolverá un fichero PDF, a modo de justificante con el modelo presentado.

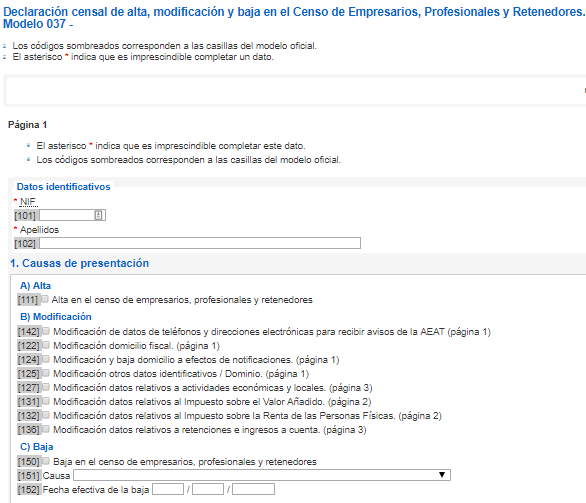

Modelo 037

Por su parte, el modelo 037 es una versión simplificada del 036. La principal diferencia es que este modelo 037 solo puede ser cubierto por personas físicas, mientras que las personas jurídicas están obligadas a rellenar el 036.

Además de ser una persona física, hay otra serie de requisitos para poder presentar este modelo de alta para autónomos:

- Residir en España.

- Tener NIF.

- No actuar a través de un representante.

- Tener en el mismo lugar el domicilio fiscal y la sede de gestión.

- No operar en regímenes especiales (salvo el simplificado, el de agricultura, ganadería y pesca, de recargo o el de criterio de caja).

- No realizar ventas, operaciones o transacciones comerciales a distancia.

El modelo 037 consta de solo tres páginas y resulta bastante más sencillo de rellenar.

- Página 1: nombre, NIF, domicilio fiscal y causa de la presentación del modelo (alta, baja o modificación de datos de autónomo).

- Página 2: modo en que se va a tributar el IRPF (estimación normal o simplificada), fecha en que se inicia la actividad y régimen aplicable.

- Página 3: profesión que se va a desarrollar, obligación de retener y epígrafe en el que se enmarca dicha actividad profesional.

Al igual que en el modelo 036, marcaremos la casilla 111 como paso previo para cubrir el resto de páginas.

Alta ante los organismos de Trabajo

Hay dos requisitos que también debes cumplir a la hora de alta como autónomo y que debes hacer ante los organismos de Trabajo:

- Comunicación de apertura del centro de trabajo:

Tanto al abrir un centro de trabajo, como su traslado y ampliación conlleva la obligación de comunicárselo a la autoridad laboral competente, que por norma general será la Consejería de Empleo o Trabajo de tu Comunidad Autónoma.

Además, en caso de que reanudes la actividad después de alguna alteración, ampliación o transformación importante, también se debe comunicar. Para ello tienes un plazo de 30 días para presentar la información relativa al centro de trabajo y la plantilla.

- Libro de visitas:

Desde octubre de 2016 el Libro de visitas deja de ser obligatorio para empresas y autónomos. Hasta esa fecha, los inspectores de trabajo anotaban sus diligencias y actuaciones en dicho libro.

Sin embargo, el Libro de Visitas ya no es necesario y ahora los inspectores deben guardar las diligencias en las propias oficinas de Inspección, además de enviarlas vía telemática a la persona física o jurídica objeto de la actuación. Asimismo, la empresa o autónomo tiene la obligación de guardar estas diligencias durante 5 años en sus bases de datos.

Alta en el Ayuntamiento: Licencia de apertura y actividad

La licencia de apertura y actividad es un permiso municipal que se otorga al dueño de un negocio para ejercer su actividad comercial en determinado local, oficina, almacén u otra superficie.

A la hora de obtener este tipo de licencias es importante conocer los requisitos particulares de cada sector de actividad, los cuáles suelen marcar los ayuntamientos. Esto es imprescindible incluso si el anterior propietario ejercía la misma actividad, ya que la normativa cada vez es más exigente. Además, hay determinadas actividades que tienen requisitos específicos (especialmente aquellas que produzcan ruidos alto o residuos).

Para conseguir esta licencia es necesario pagar en base a dos conceptos:

- Informe técnico: el precio depende de las tarifas de la empresa o de la complejidad del proyecto.

- Tasas administrativas: el pago al ayuntamiento depende de varios factores, como el tamaño del local, su ubicación o la actividad que se va a desarrollar en él.

Ten en cuenta también que si necesitas hacer alguna reforma u ampliación del local, necesitarás solicitar una licencia de obras.

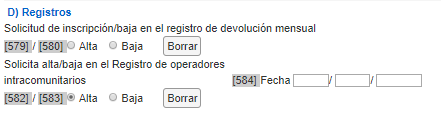

Alta en el ROI

¿Quieres prestar tus servicios a empresas de otros países o vender productos a la Unión Europea? En ese caso necesitas darte de alta en el ROI o Registro de Operaciones Intracomunitarias.

El alta en el ROI debe hacerse en el momento de darse de alta en Hacienda, y antes de realizar la primera operación intracomunitaria. El alta en el ROI se solicita al rellenar el modelo 036: página 5, casilla 582.

Por su parte, la casilla 583 es para darse de baja en el ROI y la 584 para informar sobre la fecha de la primera actividad.

Tras unos días, recibirás comunicación de la Agencia Tributaria con la inscripción en el registro y el número de NIF-IVA comunitario (que será el mismo pero precedido de «ES»).

Este trámite solo deberás cumplimentarlo si vas prestar servicios o vender productos en la Unión Europea o su espacio económico. De no ser así, este es un paso que no hace falta que hagas.

Requisitos que debes cumplir para darte de alta como autónomo

Ya hemos visto los principales requisitos que, por norma general, debes cumplir para poder darte de alta como autónomo, sin embargo, hay algunos autónomos que por su actividad profesional, deben cumplir otra serie de requisitos especiales.

Además, si ya has estado alguna vez dado de alta como autónomo, no deberás tener ninguna deuda pendiente con Hacienda o la Seguridad Social para poder volver a darte de alta.

Requisitos especiales para algunos autónomos

Hay algunos sectores de actividad que necesitan requisitos especiales para el alta de autónomos. Estas obligaciones deben ser consultadas en los ayuntamientos o instituciones pertinentes. Algunos de los negocios o actividades que tienen requisitos específicos son: comercios, bares, estancos, farmacias, administraciones de lotería o gasolineras.

¿Cuánto cuesta darse de alta como autónomo?

Al darse de alta como autónomo en el RETA todo profesional se compromete al pago de una cuota mensual a la Seguridad Social denominada cuota de autónomos. Pero, ¿cuánto cuesta realmente ser autónomo en España?

Para saber cuánto se paga de autónomo hay que saber que las cuotas se establecen en relación a unas bases mínimas y máximas que se deciden cada año en los Presupuestos Generales del Estado. Estas bases se establecen en función de las ganancias estimadas que va a tener el trabajador. Todo autónomo debe hacer frente al pago de estas cuotas desde el mismo mes de su alta como autónomo.

Actualmente, la cuota base para autónomos en 2020 se sitúa en 286,15 euros al mes, y en 60 euros si eres beneficiario de la Tarifa Plana. Además, ahora todos los autónomos pueden elegir su base de cotización, que puede oscilar entre los 944,40 euros y los 4.070,10 euros.

Desde el año 2013 también está disponible la tarifa plana para nuevos autónomos. Esta ayuda les permite acceder a una reducción de la cuota de autónomos:

- Durante el primer año, la cuota de autónomos es de 60 euros.

- Entre los meses 12 y 18 la cuota asciende a 141,65 euros (reducción del 50% del importe).

- Del mes 18 al 24 la cuota será de 198,31 euros (reducción del 30%).

- Los autónomos menores de 30 años y las mujeres emprendedoras menores de 35 se pueden beneficiar de la reducción del 30% durante los primeros tres años.

Preguntas frecuentes

A continuación daremos respuestas a una serie de preguntas frecuentes que suelen surgir a la hora de darse de alta como autónomos.

¿Puedo darme de alta como autónomo por días?

Sí, te puedes dar de alta como autónomo por días, es decir, si vas a tener un trabajo esporádico que durará solo unos días y no quieres darte de alta todo el mes, podrás hacerlo por esos días que vaya a durar el trabajo, además, cotizando solo por los días realmente trabajados y no el mes completo.

Los requisitos para darte de alta como autónomo por días son los mismos que hemos visto a lo largo de esta entrada, además de estar al corriente de pagos tanto con Hacienda como con la Seguridad Social.

Pero debes tener en cuenta que hay un límite a las veces que podrás darte de alta como autónomo por días en un mismo ejercicio; solo podrás hacerlo 3 veces, si vuelves a darte de alta una cuarta vez dentro del mismo año, ya no cotizarás por días trabajados, sino por todo el mes.

¿Puedo dar el alta en el IAE sin ser autónomo?

En principio sí, puedes darte de alta en Hacienda y en el IAE sin ser autónomo, ya que la jurisprudencia actual ha admitido que es posible trabajar sin estar dados de alta en la Seguridad Social si lo ingresos que se perciben son inferiores al SMI (actualmente, 950 euros al mes).

Pero debes tener en cuenta también que si quieres facturar, la ley obliga a estar dado de alta tanto en la Seguridad Social como autónomo como en Hacienda y que si facturas sin estar dato de alta como autónomo podrías ser sancionado.

¿Cómo solicitar el alta como autónomo si soy extranjero?

Todo extranjero no comunitario que quiera ejercer como autónomo en España debe presentar el modelo EX01 en la Oficina Consular que corresponda a su lugar de residencia. Para ello es necesario acudir con la siguiente documentación:

- Pasaporte

- Certificado de antecedentes penales y sanitario

- Título, diploma o certificado que acredite que posee la capacitación profesional necesaria para ejercer la actividad profesional

- Documento que acredite que la persona física o jurídica es capaz de realizar la inversión necesaria para la puesta en marcha de la actividad o cuenta con el apoyo de socios capaces de ofrecer ese sustento económico

- Proyecto técnico del negocio

- Autorizaciones municipales o licencias requeridas en cada caso

En todo caso, hay unos requisitos previos básicos que los extranjeros deben cumplir antes de obtener el visado y poder trabajar como autónomos en España:

- Tener más de 16 años

- No encontrarse en situación irregular

- No tener antecedentes penales

- Cumplir el resto de exigencias previstas en la normativa para cualquier autónomo de nacionalidad española

Hay dos tipos de permisos que se pueden solicitar, denominados visados para emprendedores: Autorización de entrada y estancia y Autorización de residencia.

Una vez la autoridad competente haya admitido la solicitud, se le comunicará al interesado la concesión del visado, el cual deberá recoger en el plazo de un mes. Este permiso de residencia otorga la posibilidad de trabajar por cuenta propia y se puede renovar (por un plazo de dos años):

¿Cómo solicitar un duplicado de alta en autónomos?

Es posible que para poder llevar a cabo ciertos trámites y gestiones (como solicitud de ayudas o contrataciones) nos pidan demostrar que estamos dados de alta como autónomos. En ocasiones, el recibo del pago del banco de la cuota de autónomos es suficiente, pero en otras ocasiones nos podrían pedir presentar el documento que acredite que estamos dados de alta como autónomos.

Para esas ocasiones, si no queremos llevar siempre encima el documento original o necesitamos entregar una copia, podemos solicitar un duplicado de alta en autónomos a través del sistema RED de la Seguridad Social o través de la Sede Electrónica de la Seguridad Social.

Sistema RED:

El proceso para solicitar este duplicado es sencillo, aunque es necesario contar con un certificado electrónico válido:

- Entramos en la web del sistema RED de la Seguridad Social.

- Accedemos al menú de afiliación online del RETA.

- Pinchamos en «Duplicado de resolución de alta y baja en el RETA» e introducimos nuestro número de la Seguridad Social.

- Elegimos qué duplicado queremos sacar, en nuestro caso, el de resolución de alta. E indicamos la fecha de la resolución y damos a «Continuar».

- En la nueva pantalla que aparezca volvemos a dar en «Continuar» y ya podremos descargar nuestro duplicado de alta en el RETA en PDF.

Sede Electrónica de la Seguridad Social:

También podremos obtener el duplicado de alta en el RETA en la Sede Electrónica de la Seguridad Social. Para ello necesitamos tener un certificado digital, usuario y contraseña o Cl@ve. Tendremos que:

- Acceder a la Sede Electrónica de la Seguridad Social.

- Pinchar en «Ciudadanos» y entrar en «Informes y Certificados».

- Buscamos la opción «Duplicado de resolución/alta/baja en Régimen Especial de trabajadores por cuenta propia o autónomos» y seguimos las instrucciones para elegir el duplicado de alta en el RETA, para obtener el documento en PDF y poder imprimirlo.

¿Existe un límite de ingresos para darse de alta de autónomo?

No, no existe ningún límite de ingresos mínimo o máximo para darse de alta de autónomo, podrás hacerlo tanto si tus ingresos son iguales o no superan el SMI, como si los superan con creces, eso sí, en el hipotético caso de que facturaras más de 1 millón de euros al año, estarías obligado a pagar el Impuesto de Actividades Económicas.

Resumen

Para terminar, te dejamos un resumen de los pasos para darse de alta como autónomo:

Alta TGSS:

- Accede a la Sede Electrónica de la Seguridad Social.

- Selecciona la opción “Alta de trabajador en el RETA”.

- Rellena los campos.

- Firma y envía.

- Guarda el justificante de la presentación.

Alta AEAT:

- Accede a la Sede Electrónica de la Agencia Tributaria.

- Selecciona el modelo 037.

- Marca la casilla 111.

- Cubre la información de las diferentes páginas.

- Firma y envía.

- Guarda el justificante de la presentación.

Esperamos que esta guía para darse de alta como autónomo te haya servido de ayuda. No olvides que en nuestra web tienes mucha más información sobre trámites para autónomos.