Todo autónomo o empresario que necesita moverse en coche se hace la misma pregunta, ¿puedo desgravarme el IVA de la gasolina? En esta entrada vamos a ver cómo funciona el IVA en la gasolina, cuándo podemos deducirlo, entre otros aspectos relacionados con este combustible.

¿Eres autónomo o pyme y dispones de vehículo de empresa?

Si la respuesta a esa pregunta es sí, la gasolina (o el diesel) será un gasto siempre presente en la contabilidad de autónomos y pymes y encima un gasto que normalmente tiende a subir (incluso cuando el precio del barril de crudo tiende a bajar), por lo que poder deducir el IVA correspondiente a esas facturas de combustible es algo que nos vendrá bien para contrarrestar este gasto. Pero, ojo, porque no siempre podremos deducirnos el IVA de la gasolina, tal y como veremos a lo largo de las próximas líneas.

▷ Las claves de la deducción del IVA de la gasolina para autónomos y pymes

Desde el año 2012 el IVA de la gasolina es un gasto deducible, aunque el vehículo implicado no se dedique enteramente a la actividad profesional o la actividad empresarial.

Como norma general, esa deducción es solo del 50% y es necesario ser capaces de demostrar que hay una correlación real entre el viaje y la actividad profesional o empresarial, además de que el vehículo. Para transportistas o comerciales que usen exclusivamente un vehículo de empresa, esa deducción puede llegar a ser del 100%.

Así que la clave para poder deducir el IVA de la gasolina pasa por acreditar que el gasto deriva de visitas a clientes o proveedores efectuadas en días hábiles a una localidad distinta a la de la empresa o sede de trabajo. Para efectuar esta acreditación se puede utilizar, por ejemplo:

- La agenda de visitas.

- El registro de kilómetro recorridos para ir de la empresa hasta la ubicación de los clientes.

- Documentos que acrediten la celebración de esas reuniones con clientes.

- Presupuestos aceptados

- Facturas firmadas por el cliente.

¿Cómo calculo de IVA en gasolina?

Para saber cuánto se paga de IVA en gasolina y calcularlo primero debemos saber qué tipo de IVA se le aplica. En este caso el tipo general del 21%, y además, debemos tener en cuenta que este porcentaje se aplica sobre el precio de la gasolina más el Impuesto Especial sobre Carburantes (que detallaremos más adelante).

Por lo tanto, la operación quedaría así:

- Precio bruto gasolina + Impuesto Especial sobre Carburantes + 21% IVA

¿Cómo deduzco el IVA de la gasolina?

Para poder deducir el IVA de la gasolina deberemos, primero, pedir la factura de todos los repostajes que hagamos con el coche de empresa o que utilicemos para la actividad profesional o empresarial, ya que es necesario que estén justificados. Segundo llevar un registro contable de dicha factura, es decir, debe aparecer en nuestra contabilidad con sus correspondientes asientos. De esa manera, cuando llegue el momento de presentar la declaración trimestral del IVA con el modelo 303, el autónomo o empresa podrá desgravar la gasolina como IVA soportado.

Evidentemente, es necesario tener en cuenta lo que dijimos antes, que la gasolina debe ser un gasto directamente relacionado con la actividad del empresario o del autónomo.

Criterios de la Agencia Tributaria

La Agencia Tributaria establece una serie de criterios para considerar el IVA de la gasolina como gasto deducible y que deberemos tener en cuenta a la hora de realizar la autoliquidación trimestral del IVA.

- Debe existir una correlación entre los ingresos o ventas de la empresa y los gastos que pretende deducir. Por ejemplo, si se quiere deducir el gasto de la gasolina por el transporte de material y trabajadores al lugar donde se vaya a realizar un trabajo, ese trabajo debe figurar en la facturación de la empresa. Para acreditarlo se pueden usar albaranes, presupuestos aceptados, la propia factura.

- Se debe poder justificar los gastos que se quieren deducir, es decir, necesitamos las facturas de los repostajes que hayamos hecho de gasolina. Además, el gasto tiene que estar correctamente registrado en la contabilidad de la empresa.

- Grado de afectación del vehículo a la actividad empresarial. Por ejemplo, en vehículos destinados al transporte de mercancías o pasajeros, la AEAT considera que la afectación es total, pero este criterio no se aplica a otro tipo de vehículos.

¿Qué porcentaje del IVA puedo deducir?

Podrán deducirse el 100% del IVA de la gasolina los vehículos dentro de la siguiente clasificación:

- Mixtos destinados al transporte industrial o de mercancías, deduciendo solo el combustible de los días hábiles.

- Los destinado a la presentación de servicios de transporte de viajeros mediante contraprestación (por ejemplo, los taxis).

- Los destinados a la prestación de servicios de enseñanza de conductores o pilotos mediante contraprestación.

- El vehículo usado por sus fabricantes para realizar pruebas, ensayos, demostraciones o en la promoción de ventas.

- Los usados para los desplazamientos profesionales de los representantes o agentes comerciales.

- Cuando se empleen para llevar a cabo servicios de vigilancia.

Para el resto de vehículos, la AEAT solo permite deducir el 50% de los gastos por gasolina, siempre y cuando se cumplan los criterios que detallamos en los epígrafes anteriores.

Ejemplo de la deducción en el IVA de gastos de combustible

Ilustraremos con un ejemplo la deducción en el IVA de los gastos de combustible.

Tenemos un empresario que en un período de 2 meses ha realizado varios viajes de negocios, repostando un total de 20 veces gasolina durante dichos trayectos. El empresario ha pedido la factura de todos los repostajes realizados y se las ha entregado a su contable, para que haga los asientos correspondientes. Además, de estos viajes se han derivado diferentes presupuestos aceptados y trabajos a realizar, que se facturarán el mes siguiente. De manera que la correlación entre gastos de gasolina y actividad empresarial queda justificada y demostrada.

Cuando llega el momento de presentar la declaración trimestral del IVA, el empresario podrá deducirse el 50% del IVA soportado en las facturas de la gasolina repostada esas 20 veces en los viajes de negocio.

Facturas integradas y únicas de gasolina

Una forma de facilitar la gestión de los gastos de IVA en la gasolina es recurrir a las conocidas como facturas integradas y únicas de gasolina. Se trata de una factura en la que se recogen todos los gastos y consumos de gasolina, desglosados de manera clara (incluyendo fecha y hora del repostaje) y hechos con una tarjeta asociada a cada vehículo de la empresa, que va haciendo el registro. De esta manera resulta más sencillo el proceso de deducción del IVA, que será el que aparezca como total en la factura única.

Muchas gasolineras cuentan con esta opción, que además suele venir acompañada de descuentos.

Los tipos de gravamen en los impuestos sobre los carburantes en España

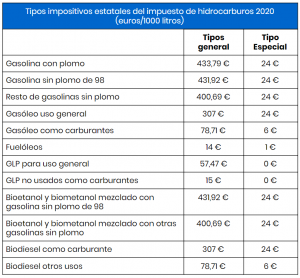

Más arriba mencionamos el Impuesto Especial sobre Carburantes (también conocido como Impuesto sobre Hidrocarburos) y que es un gravamen que debe tener en cuenta la hora de calcular el IVA de la gasolina. Este impuesto se desglosa en tres tipos:

- Tipo General: Es una cantidad fija por litro. El 58% de lo que se recauda con él se cede a las Comunidades Autónomas (antiguo Impuesto Especial)

- Tipo Especial: Es una cantidad fija por litro, que puede actualizarse cada año en la Ley de Presupuestos generales del Estado. El 58% de lo que se recauda con él se cede a las Comunidades Autónomas (antiguo Impuesto Venta Minoristas Estatal).

- Tramo Autonómico del Impuesto de Hidrocarburos: No se aplica en todas las Comunidades Autónomas, pero donde lo hacen, es una cantidad fija por litro que pueden modificar en cualquier momento (es el conocido anteriormente conocido como céntimo sanitario).

A continuación os dejamos una tabla con los tipos impositivos estatales del Impuesto Especial sobre Carburantes.

Esperamos que esta entrada sobre el IVA en la gasolina os haya resultado de utilidad. Pero si tenéis dudas sobre qué gastos de gasolina podéis desgravaros, siempre es recomendable que lo consultéis con un buen asesor o un gestor fiscal.

El IVA en otros sectores