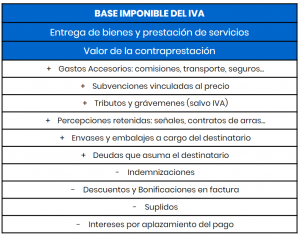

La base imponible va a ser la cantidad sobre la que aplicaremos el tipo impositivo (21%, 10% o 4%) para obtener la cuota de IVA devengado a repercutir.

El impuesto prevé tres tipos de operaciones diferentes:

- Entregas de bienes y prestaciones de servicios

- Adquisiciones intracomunitarias de bienes

- Importaciones de bienes

¿Qué son y qué particularidades tienen cada una?

Entregas de bienes y prestaciones de servicios

Se refiere a operaciones realizadas dentro del territorio de aplicación del impuesto (TAI), es decir, en nuestro territorio: España (pero excluyendo Canarias). Son lo que se denomina “operaciones interiores”.

Este es el caso más habitual y, con carácter general, la base imponible “estará constituida por el importe total de la contraprestación de las operaciones sujetas”. Es decir, la cantidad que se recibe por la entrega de bienes o la prestación de servicios en nuestro país.

¿Qué conceptos se incluyen en la Base Imponible?

Dentro de esa contraprestación se incluyen expresamente diversos conceptos:

- Comisiones, transporte, seguros u otros gastos accesorios como las primas por prestar el servicio antes de lo estipulado.

- Subvenciones, generalmente públicas, vinculadas al precio para financiar la actividad económica: las que se establecen en función del volumen de ventas o servicios.

- Tributos y gravámenes de cualquier tipo (excepto el IVA).

- Percepciones retenidas por la resolución de operaciones (por ejemplo: señales o contratos de arras).

- Envases y embalajes cargados al destinatario de la operación.

- El importe de las deudas que asuma el destinatario de las operaciones en concepto de contraprestación.

¿Qué NO forma parte de la Base Imposible?

No se incluye dentro de la contraprestacion:

- Indemnizaciones que no constituyan una compensación por las entregas o servicios.

- Descuentos y bonificaciones en factura.

- Suplidos: cantidades pagadas en nombre y por cuenta expresa del cliente, que será el que deba figurar como destinatario en la factura.

- Intereses por el aplazamiento del pago.

Reglas Especiales

Existen algunos supuestos en que la base imponible se va a calcular de forma particular:

Pago en especie

Si la contraprestación no fue dineraria, se integrará en la base imponible al valor normal de mercado, es decir: el importe que se hubiera acordado en condiciones normales de mercado por sujetos independientes.

Si una parte hubiera sido dineraria y otra no, la contraprestación será la suma de las dos partes. Lo mismo ocurrirá en el caso de que se entreguen bienes y se presten servicios de forma simultánea.

Vinculación entre las partes

De existir vinculación entre las partes se valorará también por su valor normal de mercado. Se considera que hay vinculación en casos tales como:

- Los empresarios con sus trabajadores

- Cónyuges o familiares hasta tercer grado

- Socios o administradores de sociedades

Autoconsumos

El autoconsumo ocurre cuando quien consume los bienes o servicios que se generan son: la propia empresa para su proceso productivo (autoconsumo interno), o el empresario que lo utiliza gratuitamente (autoconsumo externo).

Estas operaciones están también sujetas a IVA, por lo que tendrá que devengarse aunque las operaciones se realicen sin contraprestación.

En el autoconsumo de bienes, la base imponible será el precio de adquisición (si no han sufrido transformación) o coste de producción (si han sufrido transformación). Si hubieran sufrido alteración o depreciación (amortización) se integrará por su valor en el momento de la entrega.

En autoconsumo de servicios, la base imponible será el coste de la prestación.

Operaciones con moneda extranjera

Cuando el importe de la factura se hubiera fijado en otra divisa distinta de la española, se deberá transformar al tipo de cambio fijado por el Banco de España a la fecha de devengo.

Comisiones

En las comisiones de venta, tanto de bienes como de servicios, la base imponible será la contraprestación del comisionista (que actúe en nombre propio) menos la comisión recibida.

En las comisiones de compra, a la contraprestación del comisionista se le sumará la comisión.

▷ La Base Imponible en las facturas ¿Cómo se calcula el IVA?

La factura es el documento principal en donde se deben reflejar las operaciones sujetas a IVA. En ellas, se deberán detallar los conceptos que van a formar parte de la contraprestación por la entrega de bienes o prestación de servicios.

Como hemos visto en los anteriores apartados, el total de esa contraprestación constituirá la base imponible. Al aplicarle el tipo impositivo correspondiente, obtendremos la cuota de IVA devengado.

En el momento de realizar la declaración de IVA (habitualmente de forma trimestral), sumaremos el total del IVA devengado de todas nuestras facturas emitidas en el periodo, menos el IVA soportado de las facturas recibidas que podamos deducir. El resultado será el importe a ingresar (si la diferencia fuera positiva) o a devolver (si la diferencia fuera negativa).

El total de la factura será la suma de la base imponible más la cuota de IVA repercutida.

¿Y si no me he acordado de poner el IVA en la factura?

Si la factura no lleva expresamente detallada la cuota de IVA, se entiende que no está incluido (salvo los supuestos tasados en que se permite no hacerlo). En este caso, Hacienda obligará a declarar el importe correspondiente con independencia de que no se hubiera repercutido.

Es decir, que el emisor deberá ingresar el IVA aunque el destinatario no se lo hubiese pagado. Así que es importante ocuparse de confeccionar la factura correctamente o seremos sancionados.

¿Cómo calcular la base imponible con los datos de las facturas?

Es habitual cometer algunos errores cuando se quiere calcular la BI partiendo de otros datos de las facturas.

Por ejemplo, intentar hallarla restando del total el 21% [1.210 – 0,21 * 1.210 = 955,90].

La operación no es correcta puesto que la BI es, en realidad, de 1.000 € [1.000 + 0,21 * 1.000 = 1.210], y no 955,90. Ese cálculo no nos da el resultado adecuado.

En este caso, el error ocurre porque la cuota de IVA se obtiene de multiplicar la BI por el tipo impositivo. Luego la operación contraria a esa multiplicación será, entonces, una división y no una resta.

Vamos a explicar las operaciones a realizar para obtener la base imponible correcta en un par de supuestos habituales, partiendo de la ecuación principal:

- Total factura = BI + 21% * BI

Si tenemos el importe total de la factura:

- BI = Total / (1+ Tipo IVA)

- BI = 1.210 / (1 + 0,21) = 1.000

Si tenemos la cuota de IVA de la factura:

- BI = Cuota de IVA / Tipo IVA

- BI = 210 / 0,21 = 1.000

¿Cómo se puede modificar la B.I.?

Aunque es habitual usar “notas de abono” o facturas negativas que rectifican, restando, otras anteriores, lo cierto es que no en todos los casos es correcta su utilización.

La normativa del IVA (artículo 80 LIVA) permite reducir la base imponible únicamente en los siguientes supuestos:

- Devolución de envases y embalajes susceptibles de ser reutilizados.

- Descuentos y bonificaciones con posterioridad a la factura.

También se podrá modificar:

- Por sentencia firme, judicial o administrativa.

- Por situación de concurso del destinatario.

- Por que las cuotas repercutidas resultaran incobrables.

En este último caso, se deben cumplir una serie de requisitos:

- Que haya transcurrido 1 año desde la fecha de devengo sin obtener el cobro.

- Que se haya contabilizado en los Libros Registro de IVA.

- Que el destinatario sea un empresario o profesional, o que la BI supere los 300 €.

- Que se haya reclamado, notarial o judicialmente, el cobro.

Esta modificación deberá realizarse, por medio de una factura rectificativa, en el plazo de los 3 meses siguientes a los 12 meses (las PYMES dcsde 2015 pueden hacerlo también a los 6 meses) a los que se refiere el primer punto anterior.

Procedimiento para recuperar el IVA de factura incobradas

Para que Hacienda nos permita que recuperemos el IVA que hemos declarado de nuestras facturas de ingresos pero que finalmente el cliente no nos pagó, deberemos seguir un procedimiento que se ajuste a lo establecido en el artículo 80 de LIVA de modificación de BI al que nos referimos en el apartado anterior.

Reclamar judicial o notarialmente la factura impagada

Si el importe de la deuda es menor de 250.000 €, el proceso puede ser monitorio, que es más rápido y simplificado.

Debe hacerse en los 3 meses desde que se puede considerar incobrable: 12 meses, o también 6 meses si la empresa no tiene operaciones por más de 6 millones de euros.

Emitir factura rectificativa de la factura impagada

El plazo es de 3 meses desde que se pueda considerar incobrable.

¿Cómo hacer la factura rectificativa?

Deberá llevar una numeración con serie diferenciada y en el concepto la siguiente leyenda: “Anulación de la cuota de IVA de la factura de Base imponible X, número X, de fecha X, al amparo del art. 80 de IVA”.

Los datos de la factura serán los siguientes:

- BI= 0

- IVA= -X * tipo impositivo

- Total= -X * tipo impositivo

Nos seguirá debiendo el principal, pero el IVA se lo deberá a Hacienda.

Enviar la factura rectificativa al destinatario

Preferiblemente certificada o por burofax, para que quede constancia.

Enviar la documentación a Hacienda

En el plazo de 1 mes desde su emisión, debe enviarse a la Agencia Tributaria el modelo 952 de solicitud (que se puede hacer online), junto con la información que hemos gestionado anteriormente:

- La factura rectificativa y la rectificada.

- La reclamación judicial efectuada.

- Justificante de haber enviado la factura rectificativa a deudor.

Incluirlo en la liquidación de IVA

Declararemos esta reducción de la cuota de IVA en la liquidación correspondiente a la fecha de la factura rectificativa (modelo 303) y, al final de año, informaremos también en el modelo 390.

Si todo este proceso está bien, Hacienda no nos contestará a la solicitud y se nos concederá por silencio administrativo.

La AEAT posee información de todo este proceso de modificación de base imponible en su Sede Electrónica.

Adquisiciones intracomunitarias de bienes

La base imponible de las operaciones realizadas en nuestro territorio pero en las que quien realiza la entrega de bienes o la prestación de servicios está establecido en otro país comunitario de la Unión Europea, se calcula con las mismas reglas que para las operaciones interiores, con carácter general.

Importaciones de bienes

Las importaciones de bienes procedentes de países no comunitarios se valoran al ingresar en nuestro territorio por la aduana por el valor de transacción de las mercancías, por regla general. Desde ese momento, en la factura o DUA (Documento Único Administrativo) ya aparecerán desglosadas la base imponible, cuota y demás conceptos.

Dentro de ese importe también se van a incluir:

- Los impuestos, derechos, exacciones y demás gravámenes devengados fuera del país, así como los ocasionados con motivo de la importación (a excepción del IVA).

- Los gastos accesorios (comisiones, embalajes, transporte, seguros…) hasta que entraron en la Comunidad.

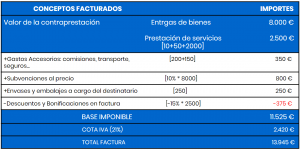

Ejemplo

Nuestra empresa de consultoría informática realiza las siguientes operaciones con nuestro principal cliente:

- Entrega de 4 equipos de procesamiento de información de última generación por valor de 8.000 €.

- Instalación, adaptación y puesta en marcha de los equipos en las instalaciones del cliente: 10 horas a 50 € la hora.

- Asesoramiento y formación en la utilización del software exclusivo: 2.000 €.

- Dada la delicadeza de los equipos, se contrata un servicio de transporte especializado por 200 € + IVA (42 €) y un seguro de rotura de 150 €.

- Nuestra actividad forma parte del Plan de Actividades Estratégicas Nacionales, y cuenta con una subvención del 10% sobre el precio de venta de cada equipo.

- Incluye un embalaje de máxima protección que costó 250 € en total, y que se acordó que pagaría el cliente.

- Puesto que se trata de nuestro mejor cliente, le aplicamos un descuento del 15% sobre los servicios prestados.

Esperamos que esta entrada sobre la Base Imponible del IVA os haya resultado de utilidad. Si quieres saber más sobre este impuesto, no dudes en visitar nuestra entrada sobre el Impuesto sobre el valor añadido.