Si queremos que las cuentas de nuestra empresa y la tesorería estén bajo control, debemos llevar a cabo la conciliación bancaria; en esta entrada vamos a explicar qué es y cómo realizarla.

¿Qué es la conciliación bancaria?

Podríamos decir que la conciliación bancaria es asegurarnos de que los movimientos bancarios de nuestra empresa y las operaciones correspondientes a los mismos coinciden.

O dicho de otro modo, la conciliación bancaria es un proceso que consiste en comparar los registros de las operaciones de la cuenta banco de los libros de contabilidad, con los movimientos registrados en las entidades bancarias de la empresa y que estas nos envían a final de mes como extractos bancarios, de manera que se puedan realizar las correcciones o ajustes necesarios en los registros o libros de la empresa.

Así, por ejemplo, tenemos un cargo en el banco de 200 euros de Iberdrola y lo conciliamos con la factura de la eléctrica que previamente nos habrá enviado. O si nos aparece un ingreso en la cuenta por valor de 1.500 euros por un trabajo que hemos realizado, deberemos tener la copia de la factura que le hicimos al cliente y ver que los importes coinciden.

La conciliación bancaria no es obligatoria, pero sí muy recomendable hacerla, porque nos permite dejar justificados todos los movimientos que se producen en nuestras cuentas bancarias, entre otros beneficios que veremos a continuación.

Beneficios que aporta a la contabilidad

Aunque realizar la conciliación bancaria puede ser un proceso lento y tedioso, no en vano hay que ir punteando cada movimiento, lo cierto es que en lo que respecta a la contabilidad realizar la conciliación bancaria con regularidad conlleva una serie de beneficios:

- Nos permite llevar una contabilidad al día, puesto que obliga a tener actualizados los apuntes contables.

- Nos hace más fácil detectar errores o desajustes en la contabilidad, así como identificar su origen para poder solucionarlo. De cara a la inspección nos asegura que nuestra contabilidad refleja la realidad, no hay descuadres y seguramente habrá menos problemas.

- Al llevar el control periódico de los extractos bancarios y de la contabilidad, podemos tener un mayor control sobre el estado de las cuentas de la empresa y conocer con más certeza el estado económico y financiero de la empresa.

- Este control periódico nos ofrece una información de la situación real de la empresa, por lo que nos puede ayudar en las tomas decisiones respecto a compras, ventas o inversiones.

¿Quién es el responsable de hacerlas?

El responsable de realizar la conciliación bancaria en la empresa será la misma persona encargada de llevar la contabilidad, puesto que será quién mejor conozca la situación contable de la empresa y podrá detectar con mayor facilidad errores, problemas, apuntes por pasar, etc.

Esta persona puede ser alguien dentro de la empresa o un servicio contratado de manera externa, por ejemplo a una asesoría o gestoría contable que se encargue de llevar la contabilidad de la empresa. En este segundo caso, la empresa deberá suministrarle todos los meses (o con una periodicidad menor) la documentación necesaria para poder llevar a cabo la conciliación bancaria, extractos bancarios, facturas recibidas, facturas emitidas, pagarés, transferencias, etc.

▷ ¿Cómo se hace una conciliación bancaria? Te lo explicamos paso a paso

Existen dos formas de hacer una conciliación bancaria: manualmente y automatizada. En este epígrafe vamos explicaros cómo se hace una conciliación bancaria de manera manual.

Antes de empezar, necesitamos tener la contabilidad al día y contar con los extractos bancarios que nos envía cada mes el banco, así como las facturas emitidas y recibidas, los tickets, los cheques emitidos y los cobrados, los depósitos recibidos y las retiradas de efectivos. Es decir, todas las operaciones bancarias que hayas realizado en el mes. Y la conciliación bancaria del mes o período anterior para comprobar el saldo final y los ajustes pendientes.

Podemos realizar la conciliación bancaria tanto en papel como en un documento de Excel, solo tendremos que ir anotando en el documento todos los movimientos bancarios y las operaciones realizadas y comprobar que coinciden, es decir, ir punteándolos.

Para ello, primero comprobamos el saldo inicial (el del mes anterior) y el saldo final de los extractos de los bancos (estado de bancos) con el saldo inicial y final del libro mayor de bancos y si hay alguna diferencia, procedemos a revisar y verificar los movimientos. Para ello vamos punteando las operaciones comprobadas y correctas y señalando aquellas que tengan algún error. No os preocupéis si hay descuadres, porque es lo habitual, solo hay que buscar la causa del mismo y, de ser necesario, aplicar los ajustes correspondientes.

La mayoría de descuadres se deben a algún descuido en el libro contable, una factura o recibo que se haya podido traspapelar o porque hayamos anotado un pago o un cobro antes de que el banco lo haya recogido. También puede haber discrepancias, por ejemplo, cuando cobramos pagarés, ya que el banco nos aplica una comisión que no se refleja en la factura.

Evidentemente, por cada cuenta bancaria que tenga la empresa, será necesario hacer una conciliación bancaria.

Un consejo, aun cuando la contabilidad os la lleve un contable externo, es recomendable que llevéis un registro propio de cobros y pagos vosotros mismos, de manera que ante posibles descuadres de los que os avise el contable, podáis localizarlos rápido.

Ejemplo práctico de cómo hacer una conciliación bancaria

Un ejemplo de conciliación bancaria muy sencillo sería, con el extracto del banco en la mano, conciliar un movimiento 1 de – 60 € por el pago de factura telefónica con la factura correspondiente a ese gasto. Con el movimiento 2 de + 800 € por la venta de un ordenador a un cliente, que conciliaremos con la correspondiente factura hecha a ese cliente. Estos movimientos se comprueban y se anotan.

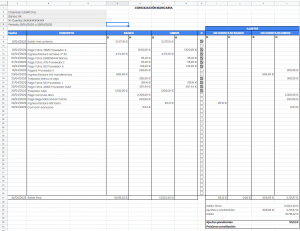

Ahora veamos un ejemplo de un documento de conciliación bancaria en Excel (para lo que vamos a usar la plantilla que podéis encontrar más abajo). Para este ejemplo hemos usado el libro mayor del banco correspondiente a la cuenta que vamos a conciliar y el extracto bancario correspondiente a esa cuenta bancaria. Ambos documentos del mismo período, en este caso un mes.

Dos apuntes, los ingresos del extracto bancario van al Debe y los gastos al Haber, de manera que el saldo final del banco es el monto del Debe menos el monto del Haber.

Ejemplo de cómo NO se debe hacer

Un ejemplo de cómo no se debe hacer una conciliación bancaria es que esta la realicemos de forma irregular, es decir, que en vez de hacer de manera periódica (cada mes, cada quincena, cada semana…), la hagamos cuando nos apetezca o tengamos un hueco para ello.

Hacer la conciliación de esta manera nos servirá de bien poco para localizar y comprobar los errores de contabilidad que podamos detectar con ella, porque cuánto más tiempo pase, más difícil resulta solventarlo de manera adecuada.

Otro ejemplo de cómo no hacer la conciliación bancaria es hacerla y una vez punteados los movimientos, dejarla guardada en un cajón, sin pasar a estudiar de dónde provienen los errores que hemos detectado a través de ella.

Documento Excel para realizar la conciliación bancaria

Os dejamos aquí una plantilla en Excel del documento de conciliación bancaria. Como no es obligatorio llevarla, no hay un estándar para hacerlo, así que podéis usar esta plantilla como guía para hacer la vuestra propia o editar lo que necesitéis.

La conciliación y los libros contables

Como ya habéis visto en los epígrafes anteriores, para poder llevar a cabo la conciliación bancaria necesitamos tener actualizados y al día los libros contables, especialmente, el libro mayor de bancos, que va a ser el que comparemos con el estado de las cuentas bancarias a conciliar.

Además, a través de la conciliación bancaria, podremos comprobar que no haya errores o descuadres entre un documento y otro, puesto que habrá movimientos registrados en la cuenta de los bancos que no lo estarán en el estado de cuenta bancario, o viceversa (esta es la razón de hacer la conciliación bancaria).

¿Cómo auditarla?

Si queremos asegurarnos de que la conciliación bancaria que realizamos en las cuentas de nuestra empresa se lleva a cabo de manera correcta, podemos recurrir a una auditoría de la misma.

Para ello, necesitaremos una copia del documento de conciliación bancaria que queremos auditar, una copia de la actividad contable correspondiente y una copia del extracto bancario del mes de referencia.

Haremos una triple verificación comprobando el saldo de los tres documentos, comparándolo y asegurándonos de que es correcto. Comprobaremos también que las posibles diferencias entre los saldos están justificadas y controladas.

Después revisaremos cada transacción en la cuenta del banco y las verificaremos en la contabilidad general. Una forma de hacerlo es ir colocando una marca de verificación en la copia impresa de los dos documentos junto al elemento comprobado. Al finalizar, revisamos que los elementos que no se reflejan en alguno de los dos documentos están correctamente recogidos en el documento de conciliación.

Finalmente, verificamos que la suma de las partidas de la conciliación es igual a la diferencia entre el saldo final de la cuenta bancaria y el saldo final de la contabilidad general.

Lo adecuado es que la auditoría la lleve acabo una persona externa a la empresa y, aunque no es obligatorio auditar la conciliación bancaria, es recomendable hacerlo una vez al año, preferiblemente al finalizar el ejerció contable, para asegurarnos de que no hay descuadres ni problemas en la contabilidad.

La conciliación bancaria automatizada

Seguro que a estas alturas sois ya conscientes del trabajo que puede suponer hacer manualmente la conciliación bancaria, además de ser un proceso lento y en el que no es raro cometer errores al introducir los datos de cada operación en el documento de conciliación.

Por ello, actualmente existen muchos softwares de contabilidad que nos permiten automatizar la conciliación bancaria, de manera que nosotros debemos limitarnos a suministrar la información necesaria al sistema, importando los datos bancarios y nuestras facturas y resto de documentos financieros al programa, para que este lleve a cabo la conciliación bancaria. Esta automatización nos asegura la comisión de menos errores y llevar a cabo esta tarea con una mayor periodicidad y perdiendo mucho menos tiempo en ello. Por ejemplo, el sistema que utilizan algunas aplicaciones para realizar la conciliación bancaria el basado en SAP.

En definitiva, realizar con periodicidad la conciliación bancaria de nuestra empresa nos ayudará a tener una contabilidad más actualizada y a subsanar cualquier error contable en el momento de detectarlo. Nuestra recomendación, si no controláis en material de contabilidad, es que acudáis a vuestra asesoría más cercana y contratéis a un buen asesor contable que se ocupe de tener al día vuestra contabilidad.