En un entorno cada vez más globalizado, no es raro que en alguna ocasión podamos encontrarnos en la situación de pagar dos veces el mismo tributo, en este caso el IRPF español y otro impuesto similar en el extranjero. Para evitar esta doble imposición internacional existen deducciones que se pueden aplicar a nuestra declaración de la Renta; en esta entrada vamos a ver qué tipo de deducciones existen.

¿Qué es la doble imposición internacional?

La doble imposición internacional es pagar impuestos dos veces por un mismo hecho imponible, dentro de un mismo período impositivo. Se produce cuando un contribuyente es la vez residente a efectos fiscales en dos países o cuando en un Estado se está sometido al principio de residencia, mientras que en otro Estado se utiliza el criterio de gravar las rentas obtenidas en un territorio con independencia de la residencia fiscal del preceptor.

Es decir, que por una misma renta obtenida se produce una doble tributación internacional. Aunque es necesario que para que se considere como tal, los impuestos sean análogos.

Tipos de doble imposición internacional

De acuerdo a las causas de la doble imposición internacional, tenemos dos tipos posibles: la doble imposición jurídica y la doble imposición económica.

Doble imposición jurídica:

Esta doble imposición internacional se produce cuando a la renta de un mismo sujeto pasivo se le aplica el mismo o similar impuesto, en dos o más países, bien por que el sujeto sea residente en los estados o bien porque reside en un estado y está obligado a tributar por sus rentas en otro país.

Doble imposición económica:

Esta doble imposición ocurre cuando a una renta le aplican dos o más impuestos, imputándose a dos o más sujetos. Se consideraría internacional si hay uno o más Estados implicados, como podría ocurrir con los dividendos de los accionistas de las sociedades multinacionales; que tributan por el Impuesto de Sociedades y por el IRPF.

Consecuencias de la doble imposición internacional

La principal consecuencia de la doble imposición internacional, con independencia de que sea jurídica o económica, es que se está aplicando un gravamen total superior a una renta o rentas determinadas y el sujeto pasivo está pagando dos impuestos por un mismo hecho imponible. Esto puede afectar negativamente a la movilidad de las personas y los capitales y obstaculizar la natural localización geográfica de las actividades económicas.

Como consecuencia positiva, los Estados han creado mecanismos para evitar la doble imposición internacional, ya sea de manera unilateral, con la Administración tributaria definiendo dichos mecanismos sin tener en cuenta la legislación de otros Estados, o bien a través de los convenios para evitar la doble imposición internacional firmados de manera bilateral entre dos países, que establecen bonificaciones y deducciones.

Los convenios son la herramienta más habitual de cara a las inversiones exteriores, puesto que dan seguridad jurídica a los inversores y reducen la carga fiscal de sus inversiones.

▷ Deducciones por doble imposición internacional en el IRPF

Dentro de los convenios de doble imposición que tiene firmados España con diferentes países, encontramos una forma de reclamar el gravamen soportado en el extranjero a través de la deducción por doble imposición internacional en el IRPF.

Estas deducciones tienen como objetivo evitar la doble imposición tributaria internacional sobre una misma renta obtenida en el extranjero por un contribuyente del IRPF. Las deducciones de este tipo que recoge la normativa del Impuesto de la Renta sobre la Personas Físicas son tres, que veremos de forma detallada a continuación.

En rentas obtenidas y gravadas en el extranjero

De acuerdo al artículo 80 de la Ley del IRPF, los contribuyentes que hayan obtenido rendimientos o ganancias patrimoniales en el extranjero y que hayan sido gravadas en origen, podrán deducirse la menor de estas cantidades:

- El importe de lo efectivamente satisfecho en el extranjero por un impuesto de naturaleza análoga al IRPF.

- El resultado de aplicar el tipo medio efectivo de gravamen a la parte de base liquidable gravada en el extranjero.

El tipo medio de gravamen se calcula con la siguiente fórmula:

- TME = (Cuota líquida total / base liquidable) x 100

En los supuestos del régimen de transparencia fiscal internacional

De acuerdo al artículo 91.10 de la Ley del IRPF en los casos en que proceda la imputación de rentas en el régimen de transparencia fiscal internacional, será deducible el impuesto efectivamente satisfecho en el extranjero por razón de la distribución de los dividendos o participaciones en beneficios.

Esta deducción no podrá exceder de la cuota íntegra que en España correspondería pagar por la renta positiva imputada en la base imponible. Y en ningún caso serán deducibles los impuestos satisfechos en paraísos fiscales.

En los supuestos de imputación de rentas por la cesión de derechos de imagen

El artículo 92.4 de la Ley del IRPF regula el supuesto de deducción por doble imposición en los casos de imputación de rentas por cesión de derechos de imagen. De manera que los impuestos que se pueden deducir son:

- A. El impuesto o impuestos de naturaleza idéntica o similar al IRPF, satisfecho en el extranjero por la persona o entidad no residente primera cesionaria, corresponda a la parte de la renta derivada de la cuantía que debe incluir en su base imponible.

- B. El IRPF que, satisfecho en España por la persona o entidad residente primera cesionaria, corresponda a la parte de la renta neta derivada de la cuantía que debe incluir en su sabe imponible.

- C. El impuesto o gravamen efectivamente satisfecho en el extranjero por razón de la distribución de los dividendos o participaciones en beneficios distribuidos por la primera cesionaria, sea conforme a un convenio para evitar la doble imposición o de acuerdo con la legislación interna del país o territorio de que se trate, en la parte que corresponda a la cuantía en la base imponible.

- D. El impuesto satisfecho en España, cuando la persona física no sea residente, que corresponda a la contraprestación obtenida por la persona física como consecuencia de la primera cesión del derecho a la explotación de su imagen o del consentimiento o autorización para su utilización.

- E. El impuesto o impuestos de naturaleza idéntica o similar al IRPF satisfecho en el extranjero, que corresponda a la contraprestación obtenida por la persona física como consecuencia de la primera cesión del derecho a la explotación de su imagen o del consentimiento o autorización para su utilización.

En cualquier caso, estas deducciones no podrán exceder de la cuota íntegra que en España correspondería pagar por la renta positiva imputada por la cesión de derechos. En ningún gaso serán deducibles los impuestos satisfechos en paraísos fiscales.

Cómo se calculan las deducciones por doble imposición internacional en el IRPF

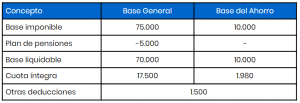

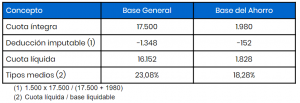

Para calcular las deducciones por doble imposición internacional en el IRPF debemos primero calcular los tipos medios aplicables sobre la base general y la sobre la sabe del ahorro. Dividiremos la cuota líquida (cuota íntegra – deducciones) de cada tipo entre su base liquidable.

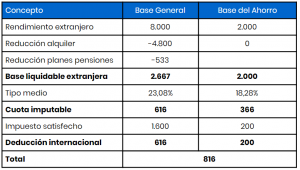

Después tendremos que aplicar los tipos medios que hemos obtenido del cálculo anterior sobre la base liquidable que corresponda a las rentas procedentes del extranjero (sin olvidar diferenciar entre la base general y la del ahorro). Para calcular la base general correspondiente a estos rendimiento, debemos descontar las reducciones que les sean imputables. Si existen reducciones aplicables sobre toda la base general, se deben descontar de forma proporcional.

Ejemplos de deducciones por doble imposición internacional

Vamos a ilustrar todo lo que hemos visto en los epígrafes anteriores con unos ejemplos.

Como hemos dicho, para poder calcular las deducciones por doble imposición internacional, lo primero que tenemos que hacer es calcular los tipos medios. Para ello tenemos los siguientes datos:

Tipos medios:

El siguiente paso es aplicar los tipos medios sobre la base liquidable extranjera. Para nuestro ejemplo tenemos estos datos:

Una percepción de 8.000 euros por alquileres de vivienda en el extranjero, por los que hemos tributado 1.600 euros, e intereses de cuentas bancarias por 2.000 euros, por los que hemos tributado 200 euros. Estos alquileres son de vivienda y nos permiten aplicar en España una reducción de 4.800 euros. Esta será la deducción por doble imposición internacional que podremos aplicar:

Esperamos que esta entrada sobre las deducciones por doble imposición internacional en el IRPF os haya resultado de utilidad. Si tenéis más dudas, os recomendamos que acudáis a buen asesor fiscal para solucionarlas (puedes encontrar el más cercano en Asesorias.com).