Modelo 349: Qué es y cómo rellenarlo

Si realizas operaciones intracomunitarias, tienes la obligación de presentar el modelo 349. En esta entrada vamos a explicar en qué consiste ese modelo de declaración, para qué sirve, cómo rellenarlo y cómo presentarlo.

¿Qué es el modelo 349 de operaciones intracomunitarias y para qué sirve?

El modelo 349 es una declaración informativa por períodos (mensual, trimestral o anual) mediante la que profesionales y empresas detallan las operaciones intracomunitarias que han llevado a cabo durante el año, es decir, las compras y ventas de bienes o servicios realizadas a una empresa o profesional emplazado en otro estado miembro de la Unión Europea.

Es importante señalar que para poder declarar una operación intracomunitaria, hay que estar dado de alta en el Registro de Operaciones Intracomunitarias (ROI), disponer de CIF intracomunitario y emitir las facturas sin IVA.

Con qué países podemos realizar las operaciones intracomunitarias

Solo podremos realizar operaciones intracomunitarias con países miembros de la Unión Europea, es decir, que si comerciamos con aquellos que no forman parte de la UE, estaríamos hablando de operaciones extracomunitarias y por tanto de exportaciones.

Los país miembros de la UE son:

- Alemania

- Austria

- Bélgica

- Bulgaria

- Chipre

- Croacia

- Dinamarca

- Eslovaquia

- Eslovenia

- España

- Estonia

- Finlandia

- Francia

- Grecia

- Hungría

- Irlanda

- Italia

- Letonia

- Lituania

- Luxemburgo

- Malta

- Países Bajos

- Polonia

- Portugal

- Reino Unido (de momento)

- República Checa

- Rumanía

- Suecia

¿Quién está obligado a presentar el modelo 349?

Tienen la obligación de presentar el modelo 349 todos los sujetos pasivos del IVA que hayan realizado operaciones intracomunitarias, siempre que se den estas condiciones:

- Que la operación no se realice en el territorio de aplicación del impuesto, es decir, que la operación se efectúe desde alguno de los 28 países miembros de la UE y se dirija a otro Estado miembro pero con gravamen distinto (con la excepción de Canarias, Ceuta y Melilla).

- Tanto vendedor como comprador deben ser autónomos o empresarios.

- Tanto vendedor como comprador deben estar dados de alta en el ROI.

¿Cuándo hay que presentarlo?

Con carácter general, la presentación del modelo 349 tiene periodicidad mensual, concretamente, el plazo para hacerlo es durante los 20 primeros días naturales del mes siguiente, salvo para el mes de julio, que podrá presentarse durante el mes de agosto y los 20 primeros días naturales del mes de septiembre, y el del mes de diciembre, que deberá presentarse durante los 30 primeros días naturales de enero.

Sin embargo, también puede presentarse de manera trimestral o anual en los siguientes casos:

- Trimestral: cuando ni durante el trimestre de referencia ni en cada uno de los 4 trimestres naturales anteriores el importe total de las entregas de bienes y prestaciones de servicios (sin IVA) sea superior a 50.000 euros. Los plazos serían:

- 1T: del 1 al 20 de abril

- 2T: del 1 al 20 de julio

- 3T: del 1 al 20 de octubre

- 4T: del 1 al 30 de enero

- Anual: cuando el importe total de las entregas de bienes o prestaciones de servicios durante el año anterior no supere los 35.000 euros (sin IVA) y el importe total de las entregas de bienes a otro Estado miembro no sea superior a 15.000 euros (sin contar vehículos). El plazo de presentación será del 1 al 30 de enero.

- NOVEDAD: La declaración anual correspondiente a 2019 se presentará en enero de 2020. A partir de 2020 dejará de existir la declaración anual (es decir, la correspondiente a 2020 a presentar en 2021 ya no se hará).

Cabe señalar que para calcular la periodicidad de la presentación del modelo 349 solo se tienen en cuenta las ventas.

También debéis tener en cuenta que si durante un año no se realizan operaciones intracomunitarias, no tendréis obligación de presentar el modelo 349 ante al AEAT, pero esta os dará de baja en el ROI.

¿Qué información necesito para rellenar el modelo 349?

Antes de lanzarte a rellenar las casillas del modelo 349, lo primero que debes hacer es reunir la información y ordenarla para no cometer ningún error. Debes tener en cuenta que los importes que se incluyen en el modelo 349 se declaran también el modelo 303 y deben, por tanto, coincidir.

La mejor forma de hacer esto es llevar un control previo de las operaciones intracomunitarias que vayas realizando, como una lista.

Así que para comenzar a rellenar el modelo 349 asegúrate de que tienes a mano:

- Las facturas de tus operaciones intracomunitarias

- El o los CIF intracomunitarios de las empresas o profesionales con quien hayas operado, siempre empieza por las letras del código del país de la UE.

- Nombre de la o las empresas o profesionales con las que hayas operado

- Cuantía del importe total en el cómputo de las facturas

- Diferencia las operaciones entre adquisiciones o entregas de mercancías (ventas o compras)

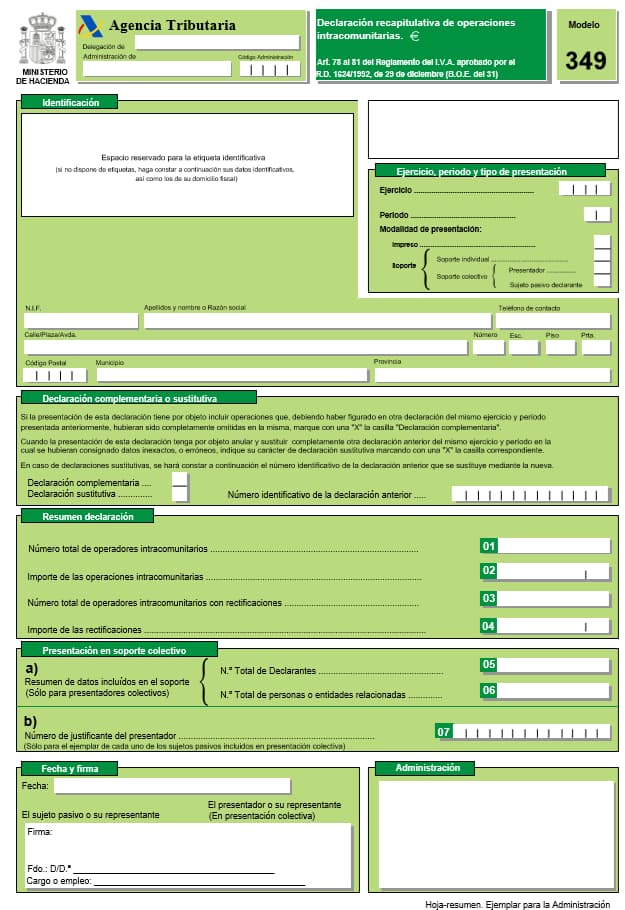

Descarga el modelo en PDF

Antes de pasar a las instrucciones, puedes descargarte el modelo 349 en PDF desde este enlace, para que veas cómo es el borrador. Pero recuerda que para que tenga validez, tendrás que rellenarlo tú o tu representante en la Sede Electrónica de la Agencia Tributaria.

Instrucciones para rellenar el modelo 349 paso a paso

Podréis presentar el modelo 349 a través de la Sede Electrónica de la Agencia Tributaria, incluso rellenarlo ahí o importar un fichero si utilicéis algún software de registro de información fiscal. Recordad que para las presentaciones telemáticas necesitáis tener certificado digital o Cl@ve PIN.

Para rellenar el modelo 359 podéis seguir estas instrucciones, además, veréis que es un modelo relativamente fácil de completar.

Tras rellenar los espacios reservados al Ejercicio (año) y el período, pasaremos a la parte identificativa.

Declarante

En el apartado de Declarante rellenaremos nuestros datos, NIF, nombre y apellidos o razón social y NIF del representante si la declaración la hiciera un tercero en nuestro nombre.

Declarados

En el apartado de Declarados debemos ir añadiendo todos aquellos profesionales o empresas con las que hayamos operado a nivel intracomunitario. Hay que consignar los siguientes datos:

- El código del país con el que realicemos las operaciones

- El NIF del operador intracomunitario

- El nombre o razón social

- La clave de operación

- Base imponible

En cuanto a las claves que debéis poner según la operación, os las detallamos a continuación:

Clave A

La clave A son Adquisiciones intracomunitarias de bines efectuadas por el sujeto pasivo declarante (nosotros), incluidas las transferencias de bienes desde otro Estado miembro.

Clave E

La clave E se corresponde con las entregas intracomunitarias de bienes efectuadas por el sujeto pasivo declarante, incluidas las transferencias de bienes a otro Estado miembro.

Clave T

La clave T son las entregas en otro Estado miembro subsiguientes a adquisiciones intracomunitarias exentas, efectuadas en el marco de una operación triangular.

Clave S

La clave S se corresponde con las prestaciones de servicios intracomunitarias realizadas por el sujeto pasivo declarante.

Clave I

La clave I son las adquisiciones intracomunitarias de servicios localizadas en el territorio de aplicación del impuesto, prestados por empresarios o profesionales establecidos en otro Estado miembro cuyo destinatario es el declarante.

Clave M

La clave M se corresponde con las entregas intracomunitarias de bienes posteriores a una importación exenta de acuerdo con el artículo 27.12 de la Ley del IVA.

Clave H

Finalmente, la clave H se corresponde a las entregas intracomunitarias de bienes efectuadas por el representante fiscal según lo previsto en el artículo 86.3 de la Ley del IVA.

Diferencias entre el modelos 349 y modelo 303 de IVA

La principal diferencia entre los modelos 349 y 303 de IVA, es que el primero es una declaración informativa, es decir no conlleva el abono de ninguna cantidad, mientras el segundo es la autoliquidación trimestral del IVA y por lo tanto, si sale “a pagar” si conlleva el ingreso de la cantidad obtenida en Hacienda.

Lo que sí debemos tener en cuenta, como ya hemos dicho más arriba, es que las operaciones que aparecen en el modelo 349 también lo hacen en el modelo 303, ya las operaciones intracomunitarias tienen impacto sobre el IVA.

Para conocer otras citas con Hacienda, podéis consultar nuestro Calendario tributario 2020.