Modelo 347: declaración anual de operaciones con terceros

Si tus operaciones con terceros, tanto clientes como proveedores, superan los 3.005,06 euros, tendrás la obligación de presentar el modelo 347. En esta entrada te explicamos qué es, cómo rellenarlo y de qué forma presentarlo.

¿Qué es el modelo 347?

El modelo 347 de la AEAT (Agencia Tributaria) es la declaración informativa anual que recoge el total de las operaciones realizadas con terceros (clientes y/o proveedores), cuando el conjunto de las mismas supera los 3.005,06 euros anuales (incluido el IVA).

Hacienda cruza los datos de este modelo presentado por autónomos y empresas, comprobando la correlación de las operaciones declaradas entre clientes y proveedores, aunque se permiten las discrepancias en los períodos trimestrales, la cifra anual debe coincidir siempre. Por ello es muy recomendable cotejar nuestras cifras del 347 con clientes y proveedores, para asegurarnos de que coinciden antes de presentar el modelo en la Agencia Tributaria; para ello podemos enviar una carta de comprobación del 347.

Si estás establecido en Canarias, en vez del modelo 347 tendrás que cumplimentar su equivalente, el modelo 415, que funciona igual y con el mismo fin.

Modelo 347 AEAT en PDF

Podéis descargaros el modelo 347 en PDF desde este enlace, pero recordad que solo tendrá validez el modelo que cumplimentéis vosotros o vuestro representante en la Sede Electrónica de la Agencia Tributaria (dada la complejidad de este modelo, lo más habitual es contratar a un gestor para que se ocupe de su presentación).

Plantilla de la carta de comprobación del modelo 347 en Word

Antes os hemos dicho la importancia de cotejar la cifra del 347 con nuestros clientes y proveedores y que para ello se utiliza una carta de comprobación. Aquí os dejamos para descargar una sencilla plantilla en Word que podéis utilizar y editar según vuestras necesidades.

¿Quién está obligado a presentar este modelo?

De acuerdo a la normativa del modelo 347, están obligados a presentarlo todas las personas físicas y jurídicas, públicas y privadas, cuya facturación a terceros sea superior a 3.005,06 euros anuales, con independencia de la naturaleza de las operaciones.

¿Qué personas están exentas de su presentación?

Hay varios supuestos en los que autónomos y sociedades estarán exentos de presentar el modelo 347:

- Quienes hayan realizado operaciones con terceros cuya facturación total no alcance los 3.055,06 euros. Esta cantidad se reduce a los 300,51 euros en el caso de cobro por cuenta de terceros de honorarios profesionales, o de derechos derivados de la propiedad intelectual, industrial o de autor y otros por cuenta de sus socios, asociados o colegiados.

- Quienes no tengan domicilio fiscal, establecimiento permanente o sede de la actividad en España.

- Las personas físicas o entidades en régimen de atribución de rentas que tributen en el IRPF por el método de estimación objetiva (módulos) y paralelamente por el régimen simplificado de IVA de agricultura, ganadería y pesca o recargo de equivalencia.

- Quienes hayan realizado operaciones no sujetas a esta obligación conforme al artículo 33.2 del Real Decreto 1065/2007.

- Los obligados tributarios que han de informar sobre las operaciones incluidas en los libros registro del IVA, de acuerdo con el artículo 36 del Real Decreto 1065/2007.

¿Qué operaciones deben ser declaradas?

Declararemos las siguientes operaciones, siempre que en su conjunto superen los citados 3.005,06 euros:

- Entregas y adquisiciones de bienes y servicios, tanto con IVA y sin IVA como exentas de dicho impuesto

- Operaciones inmobiliarias

- Subvenciones y ayudas no reembolsables

- Operaciones de entidades aseguradora

- Anticipos de clientes

- Anticipos a proveedores

- Arrendamientos no sujetos a retención

¿Cuándo y cómo se realiza la presentación del modelo 347?

La fecha de presentación del modelo 347 es el mes de febrero, desde el día 1 al día 28. Y la forma en la que se presenta es a través de manera telemática a través de la Sede Electrónica de la Agencia Tributaria, para lo que se necesitará certificado digital o Cl@ve PIN. Este modelo no se puede presentar de manera presencial.

Al caer el 29 de febrero en sábado (día inhábil) el plazo de presentación finaliza el 2 de marzo de 2020.

Información que se debe incluir al rellenar la declaración anual con terceras personas

Antes de rellenar el modelo 347, deberemos saber con qué clientes y proveedores hemos superado la cifra de 3.005,06 euros en el cómputo total de operaciones. Para ello, debemos coger todas las facturas y sumarlas. Después, como ya hemos comentado, es muy recomendable enviar la carta de comprobación del 347 a aquellos clientes y proveedores que sea pertinente para cotejar los datos y ver que coinciden, sino habrá que corregirlos (bien nosotros o bien el cliente o el proveedor).

Con las cifras del 347 comprobadas y separadas por trimestre, ya podemos pasar a cumplimentar el modelo, teniendo en cuenta las siguientes particularidades.

Modelo 347 alquileres

Solo deberán presentar el modelo 347 para alquileres aquellos arrendadores y arrendatarios cuyo alquiler no tenga retención IRPF y, claro está, el total anual supere los 3.005,06 euros.

Modelo 347 subvenciones

Las subvenciones que superen la cifra de los 3.005,06 euros también deben presentarse en el modelo 347, con independencia del origen de la subvención y de si se trata de asociaciones sin ánimo de lucro.

Modelo 347 exportaciones

Las exportaciones que superen la citada cifra límite también deben declararse en este modelo, ya sean a Estados extracomunitarios, Canarias, Ceuta o Melilla.

Modelo 347 operaciones intracomunitarias

Las operaciones intracomunitarias no se reflejan en el modelo 347.

Modelo 347 intereses préstamos

Los intereses generados durante el año por los préstamos que tengamos concedidos sí deben figurar en el modelo 347, siempre que superen la cifra ya citada.

Modelo 347 fundaciones

Las fundaciones que reciban subvenciones por encima de los 3.005,06 euros también deberán presentar ante Hacienda el modelo 347.

Modelo 347 novedades

Aunque en 2018 estuvo a punto de cambiar el plazo de presentación del modelo 347 al mes de enero, finalmente no lo hizo y la Orden HAC/1148/2018, de 18 octubre estableció con carácter indefinido el plazo de presentación de este modelo en el mes de febrero. De manera que de acuerdo a nuestro Calendario Fiscal, el modelo 347 correspondiente a las operaciones con terceros realizadas en 2019 se seguirá presentando entre el 1 y el 28 de febrero.

Instrucciones para rellenar el modelo 347 – Operaciones con Terceros

Nuevamente, antes de detallaros cómo rellenar el modelo 347, os recordamos la importancia de cotejar los datos con vuestros clientes y proveedores, porque Hacienda va a cruzar esos datos y deben coincidir, al menos, en la cifra anual (recordamos que las discrepancias en trimestres si están permitidas).

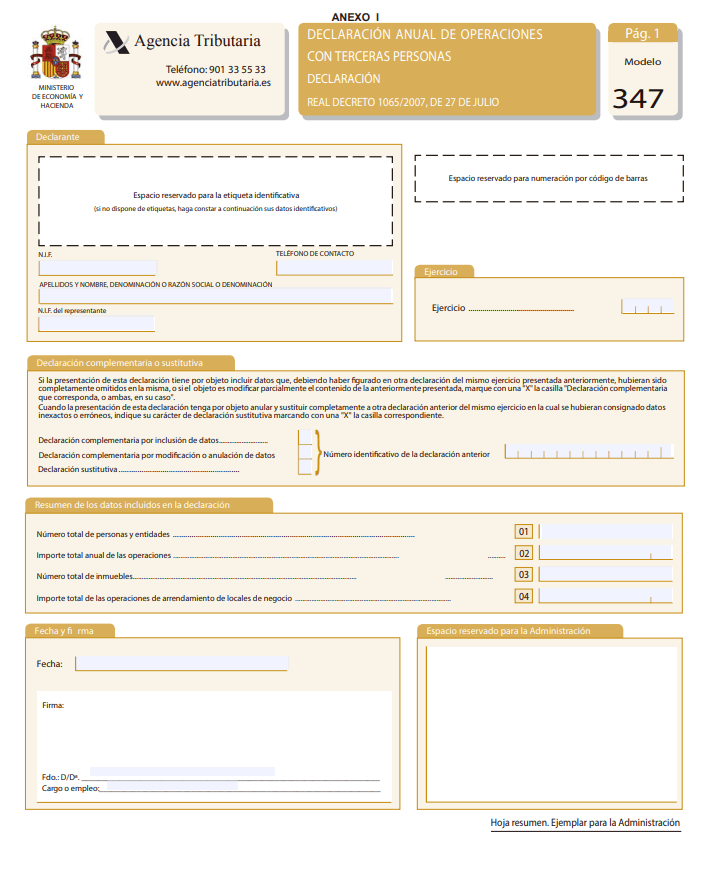

Página resumen del modelo 347

La primera página es el resumen de los datos que vamos a presentar en el resto de hojas del modelo 347.

Datos del declarante

En los datos del declarante identificamos el año correspondiente al ejercicio de la declaración, el NIF de la empresa o autónomo y la razón social o nombre completo. Así como el NIF del representante, si procede.

Declaración Complementaria o sustitutiva del modelo 347

Este apartado solo lo cumplimentaremos en el caso de que estemos presentando una declaración complementaria o sustitutiva del modelo 347 para el mismo ejercicio. Marcaremos con X si estamos completando una declaración previa en la que falten datos. O marcaremos con X si lo que estamos haciendo es sustituir una declaración con una nueva por contener errores la primera.

En ambos casos, habrá que especificar el número de justificante de la declaración del modelo 347 que se complementa o sustituye.

Resumen de los datos

En este apartado consignaremos el resumen agregado de las operaciones que vamos a detallar en el resto de páginas del modelo 347.

- Casilla 01: Se detalla el número de clientes y proveedores con los que el declarante ha realizado operaciones con importe superior a 3.005,06 euros.

- Casilla 02: Aquí se indica el importe total de las operaciones que hemos realizado con los clientes y proveedores de la casilla 01. Este importe ha de incluir el IVA.

- Casilla 03: Se escribe el número total de locales de negocio del declarante.

- Casilla 04: Se apunta el importe del alquiler de los locales de negocio especificados en la casilla anterior. Este importe debe incluir IVA.

Fecha y firma

En esta sección se indica fecha y lugar y se firma con la firma digital para enviarlo a Hacienda.

Segunda Página – Relación de declarados

En esta página consignaremos la información que identifica a los clientes y proveedores con los que hemos realizado operaciones cuyo importe total supera los 3.005,06 euros. La información quedará desglosada de forma trimestral.

Datos identificativos

Nuevamente, aquí debemos consignar nuestros datos identificativos, los mismos que hemos puesto en la primera página.

Informe del Declarado

- NIF del declarado

- NIF del representante si lo hay

- Nombre o razón social

- Provincia (es un código de dos números, los dos primeros dígitos del código postal de la provincia)

- País (solo se rellena si el profesional o empresa no es español ni opera en España

- Clave Operación

- Clave A: Compras

- Clave B: Ventas

- Clave C: Cobros por cuenta de terceros superiores

- Clave D: Adquisiciones al margen de la actividad empresarial por Entidades Públicas

- Clave E: Subvenciones o ayudas (solo lo puede marcar la Administración Pública)

- Clave F: Ventas Agencias de Viaje

- Clave E: Compras Agencias de Viaje

- Operación seguro (solo para empresas aseguradoras)

- Arrendamiento local negocio

- Importe percibido en metálico (solo cuando la cantidad percibida de un cliente o proveedor sea de más 6.000 euros incluido IVA)

- Ejercicio

- Importe anual de las operaciones (se detalla también por trimestre)

- Importe anual percibido por transmisiones de inmuebles sujetas a IVA (se detalla también por trimestre)

Tercera página – Relación de inmuebles

Esta página es para declarar los locales de negocio alquilado por un importe superior a los 3.005,06 euros.

Datos identificativos

Debemos poner exactamente los mismos datos que consignamos en la primera página del modelo.

Informe del Declarado

- NIF del arrendatario y NIF del representante si procede

- Nombre o razón fiscal

- Importe total de la operación (impuestos incluidos)

- Referencia catastral

- Situación:

- Locales en España = 1

- Locales en País Vasco y Navarra = 2

- Sin referencia catastral = 3

- En el extranjero = 4

- Dirección completa del local

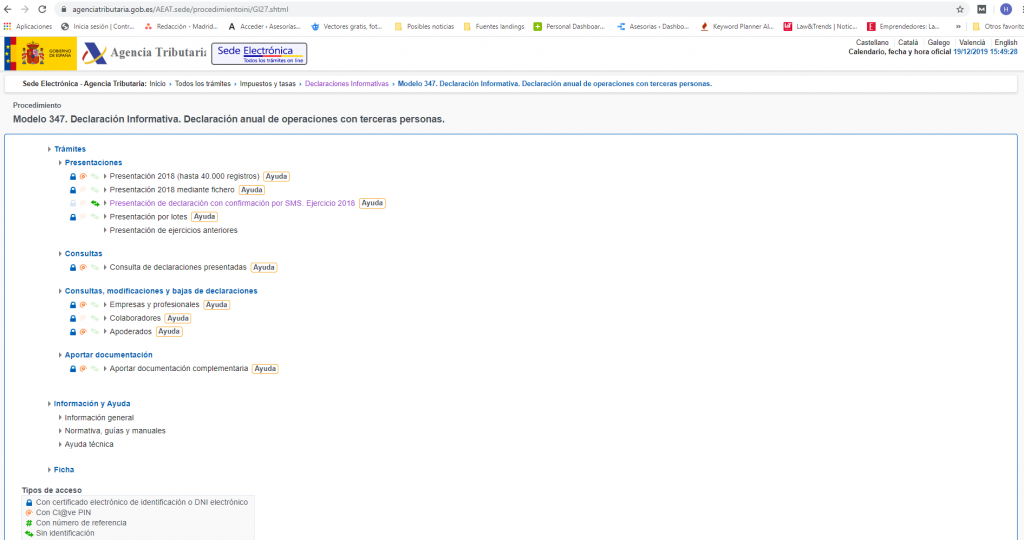

Presentación telemática del modelo 347 (paso a paso)

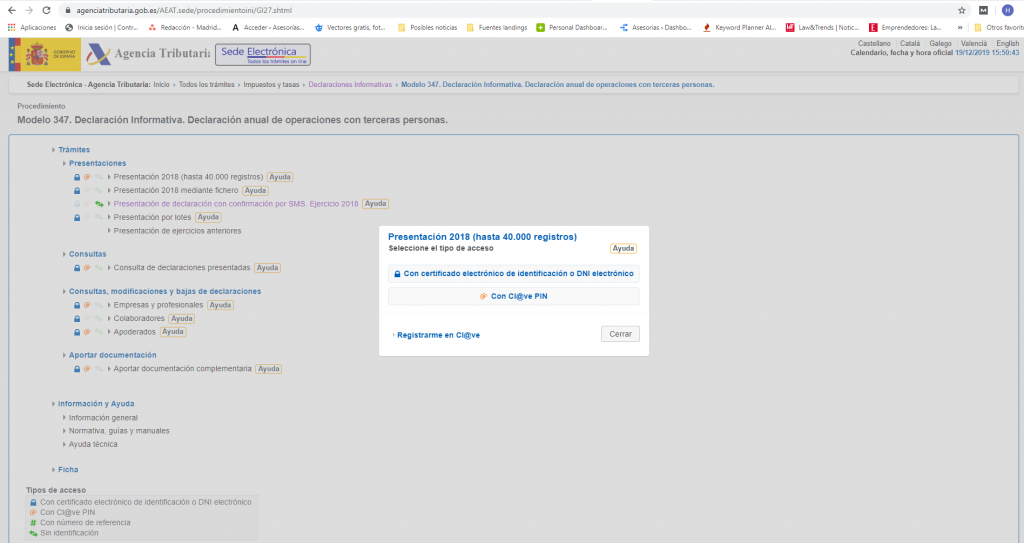

Como ya dijimos más arriba, el modelo 347 solo se puede presentar de forma telemática a través de la Sede Electrónica de la Agencia Tributaria. Una vez dentro de la página escogemos la opción Presentación ejercicio 2019 (nota: actualmente figura la presentación de 2018).

Se nos pedirá identificarnos mediante certificado electrónico o Cl@ve PIN. Una vez hayamos accedido, tendremos dos opciones:

- Importar fichero desde un programa externo

- Empezar una nueva declaración, para lo que tendremos que introducir nuestro NIF y clickar en “Aceptar”.

Rellenaremos el modelo tal y como os hemos detallado en los puntos anteriores y una vez cumplimentado solo tendremos que clickar en “Firmar y enviar”, que aparece en la parte inferior de la pantalla. Surgirá una venta de confirmar el envío, pulsamos en “Conforme” y de nuevo clickamos en “Firmar y enviar” y ya tendremos presentado el modelo 347 en la AEAT.