El contrato de leasing, al que también se conoce como arrendamiento financiero, es una forma de financiar la compra de activos fijos que tienen un gran coste, como puede ser un bien inmueble o un vehículo, o para adquirir bienes de equipo de manera más rápida y financiada al completo. En esta guía os vamos a detallar en qué consiste y los tipos de contratos de leasing más habituales.

El contrato de leasing, ¿en qué consiste?

El contrato de leasing es una operación de arrendamiento financiero por la que se produce la adquisición de una mercancía, a petición del cliente, por parte de una sociedad especializada (sociedad de leasing, que normalmente suele ser una entidad financiera). Dicha sociedad entrega en arrendamiento la mercancía al cliente con opción a compra al vencimiento del contrato. Encontramos la regulación del contrato de leasing recogida en la Disposición Adicional 3ª de la Ley 10/2014, de 26 de junio , de ordenación, supervisión y solvencia de entidades de crédito.

En este tipo de contrato, el arrendador traspasa el derecho de usar el bien a cambio de un pago de rentas de arrendamiento durante un plazo de tiempo determinado. Cuando dicho plazo llega a su fin, el arrendatario tiene tres opciones:

- Comprar el bien por un valor determinado (que estará por debajo del valor de mercado).

- Devolver el bien.

- O alargar el periodo de leasing.

Es importante no con confundir con el contrato de leasing con el contrato de renting, ya que en los arrendamientos financieros no se incluyen los gastos de mantenimiento, tributos que se puedan gravar en el tiempo ni costes adicionales, como pueden ser los seguros en el caso de vehículos.

Con el contrato de leasing se está traspasando el derecho de uso del bien (mueble o inmueble), a cambio del abono de esa cantidad periódica, que habrán acordado previamente las partes.

Podemos decir que la causa del contrato de leasing es poder acceder al uso de un bien cuyo coste es demasiado elevado para adquirirlo por otros medios más convencionales.

Firmantes del contrato

Los firmantes del contrato de leasing son, por un lado, la sociedad de leasing, el arrendador, y por otro el financiado o arrendatario.

La Sociedad Leasing

Como arrendador, la sociedad de leasing financia con fondos propios el bien y se lo entrega al cliente (arrendatario). Mantiene la titularidad del bien durante todo el plazo que dura el contrato, pero no tiene que responder de los problemas del uso del bien o de inconvenientes técnicos. El contrato suele tener cláusulas que permitan la inspección ocular del bien. El incumplimiento de esta u otras cláusulas del contrato, posibilitan al arrendador para recuperar de forma inmediata su propiedad, aunque el plazo de duración del contrato no haya finalizado.

Obligaciones del arrendador

- Entregar el bien en buen estado

- Recibir y cobrar la renta de arrendamiento o cuotas abonadas por el arrendatario.

El arrendatario o financiado

El arrendatario o financiado es quien paga las rentas o cuotas acordadas en el contrato del leasing y usa el bien. Es quien guía toda la operación, ya que es quien da las instrucciones a la sociedad de leasing sobre qué tipo de bien tiene que adquirir y dónde.

De esta manera puede acceder a bienes de alto coste con una financiación total y sin recurrir a grandes desembolsos, además de contar con la opción de adquirir el bien a un precio más bajo al vencimiento del contrato si así le interesa. También resulta interesante para la renovación de equipos de una manera más rápida o, incluso, para tener mayor liquidez.

Obligaciones del arrendatario

- Pagar la renta, ya una de las consecuencias del impago del leasing es el posible embargo del objeto arrendado.

- Cuidar el bien y conservarlo.

- Rescindir el contrato (si cabe).

El objeto del contrato de leasing

Como ya hemos visto, el objeto del contrato de leasing es un bien, mueble o inmueble, pero que solo puede estar destinado a uso profesional (es decir, un particular no puede firmar un contrato de leasing, sino que tiene que ser un autónomo o una sociedad mercantil). Así pues, el objetivo del arrendamiento financiero es la financiación de bienes destinados a la actividad empresarial.

Duración del contrato de leasing

La duración mínima de los contratos de leasing vienen regulados por ley y esta varía en función de si son bienes muebles o inmuebles, de tal manera que para los primeros la vigencia del contrato es de dos años, y en el caso de los segundos, es de 10 años.

Respecto a plazos máximos, estos no están recogidos en la ley, pero lo habitual es no superar los 5 o 7 años para bienes de equipo y los 15 años para bienes inmuebles.

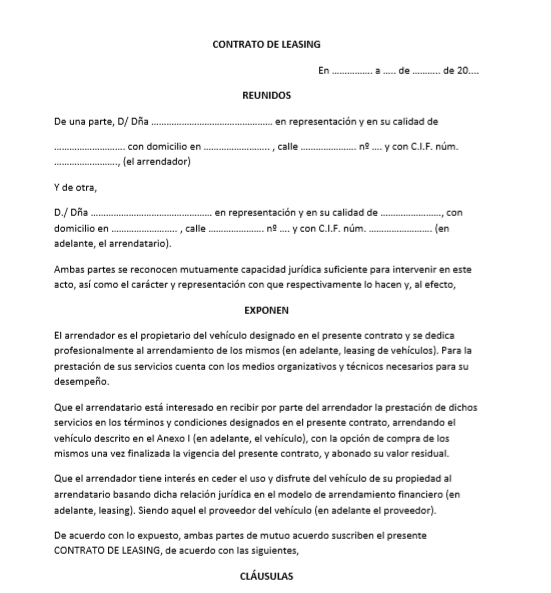

Modelo de contrato leasing

Os dejamos este contrato de leasing modelo para descargar y que veáis de qué partes se compone.

Tipos de Leasing más habituales

A continuación veremos los tipos de contrato de leasing más habituales entre empresas y profesionales.

Leasing de amortización parcial

El leasing de amortización parcial es uno de los contratos más habituales para aquellas empresas que necesitan renovar maquinaria o bienes muebles con cierta rapidez y no puedan (o quieran) enfrentar costes elevados. Este tipo de leasing permite renovar equipos, maquinarias o vehículos productivos con cierta rapidez y bajo coste de reposición. Resulta interesante aplicarlo a bienes que se deprecian o se tornan obsoletos a corto y medio plazo.

Leasing mobiliario o inmobiliario

Dependiendo del objeto, estaremos ante un bien de equipo mueble o ante un bien inmueble, como puede ser un local o una instalación industrial.

Cabe mencionar aquí que, si una empresa cesa su actividad y decide vender sus activos, entre los que encuentra un inmueble sujeto a un contrato de leasing, podrá hacer una cesión del contrato de leasing inmobiliario a favor de un tercero, que pagará el precio pactado con el cedente y se hará cargo de las cuotas restantes del contrato de leasing con opción a compra.

Leasing back

En el leasing back, la empresa que posee un bien de equipo decide vendérselo a la sociedad de leasing, que será quien luego le cederá a dicha empresa el uso del bien a través de un contrato de leasing (muy cercano a lo que sería un préstamo). Se usa sobre todo cuando la empresa que vende el bien a la sociedad de leasing para que esta se lo alquile, necesita liquidez, pero no puede prescindir del bien de equipo en cuestión.

Leasing operativo

En este tipo de contrato de leasing operativo se refiere al arrendamiento de un bien durante un periodo de tiempo determinado, pero que puede ser revocado por el arrendatario en cualquier momento, con un aviso previo al arrendatario. Este tipo de leasing tiene como objetivo facilitar el uso del bien que se alquila a base de proporcionar el mantenimiento del mismo y reponiéndolo cada vez que se lancen nuevos modelos tecnológicamente mejores o más avanzados al mercado. Es decir, permite que el arrendatario tenga siempre bienes de equipo actualizados.

EN RESUMEN:

“El contrato de leasing permite al arrendatario financiar al 100% la adquisición de un bien mueble o inmueble y se presenta como una opción interesante cuando no queremos desembolsar grandes cantidades de dinero para hacer frente a los costes de dicha adquisición”

Ventajas del leasing

El optar por un contrato de leasing a la hora de hacernos con el uso de un bien mueble o inmueble tiene una serie de ventajas que pueden resultar atractivas de cara a nuestro negocio y la financiación del mismo.

- Las cuotas se consideran gastos deducibles.

- Se permite la financiación del 100% del bien.

- No es necesario hacer un gran desembolso inicial.

- No aparece en el balance, por lo que el ratio de endeudamiento no sufre cambios y se mantiene la rentabilidad económica sobre activos fijos.

- Para empresas o profesionales que usan bienes avanzados, les da la oportunidad de reducir el riesgo de la obsolescencia tecnológica, ya que permite acceder a bienes más actualizados.

- Existe la opción a compra al final del contrato.

- En un contrato rápido.

Desventajas del leasing

Aunque también podremos encontrar una serie de inconvenientes respecto a los contratos de leasing, entre los cuales tenemos:

- Puede que el acceso al bien no se dé hasta que este haya finalizado o cubierto por completo.

- Las cláusulas por incumplimiento del contrato pueden generar inconformidades si no se tienen claros todos los detalles del contrato desde el inicio.

- Podría generar costes mayores que otros tipos de financiamiento a largo plazo.

- En caso de anular el contrato de leasing antes de que se cumpla el tiempo de duración pactado entre la sociedad de leasing y el arrendatario pueden derivarse costes a tener en cuenta. Sobre todo si esta anulación se produce por la pérdida del bien objeto del contrato.

Más información sobre CONTRATOS

- Modelo de precontrato de trabajo

- Contrato de permuta y modelos

- Contrato de joint venture empresarial

- Cómo contratar influencers

Por todo esto, lo mejor que podemos hacer antes de firmar un contrato de leasing es contar con la ayuda de un buen asesor que nos pueda indicar no solo qué tipo de contrato nos conviene más según nuestro negocio, sino revisar dicho contrato y sus cláusulas para no llevarnos sorpresas.

Preguntas frecuentes

¿Se pueden adelantar cantidades aparte de las que ya hayamos pagado al realizar el contrato de leasing cuando queda realizada la operación?

No se pueden adelantar cantidades, ya que el contrato de leasing no permite las amortizaciones parciales no previstas. De tal manera que solo hay dos opciones para el cliente, bien cancel anticipadamente la totalidad pendiente del contrato o bien sigue pagando hasta el final del mismo.

¿Puede rescatarse el contrato antes del vencimiento?

Sí, puede rescatarse el contrato de leasing antes del vencimiento, pero esta cancelación anticipada puede acarrear una comisión por cancelación y puede tener repercusiones fiscales si no se ha cumplido el plazo mínimo legal.

¿Qué diferencia hay entre un contrato de leasing y un contrato de renting?

Aparte de la que ya mencionamos en el texto, la principal diferencia entre un contrato de leasing y un contrato de renting está en el primero tiene opción a compra y el segundo no. Además, el renting no está sometido a plazos mínimos.