Desde el 1 de enero de 2014 existe el llamado Régimen especial de criterio de caja del IVA, en esta entrada vamos a detallar en qué consiste, quiénes se pueden acoger a él y cómo se aplica.

¿Qué es el criterio de caja en el IVA?

El régimen del IVA con criterio de caja fue aprobado en la Ley de Emprendedores y entró en vigor el 1 de enero de 2014. De forma rápida y sencilla, se trata de aplazar el pago del IVA de una factura a Hacienda. Es decir, que una empresa podrá hacer el ingreso del IVA de sus factura en el momento en que estas se hayan cobrado y pagado, y no el momento en que son emitidas.

Así, el régimen de criterio de caja se diferencia del régimen general en el momento del devengo del IVA; en el segundo, este se produce en el momento de entregar el bien o prestar el servicio sin tener en cuenta el momento del pago. Mientras que en el primero, el devengo del IVA se produce cuando se cobra la prestación del servicio o entrega del producto.

Es importante tener en cuenta que al acogerse al criterio de caja, los gastos también se ven afectados, es decir, que no podremos desgravarnos el IVA soportado de aquellas facturas que no hayamos pagado a nuestros proveedores cuando presentemos el modelo 303.

Requisitos para acogerse al régimen especial criterio de caja

Las empresas o autónomos que quieran acogerse al criterio de caja del IVA, deberán cumplir los siguientes requisitos:

- No superar los 2 millones de euros en volumen anual de operaciones

- No superar los 100.000 euros en un año natural correspondiente al cobro en efectivo a un mismo destinatario

▷ ¿Cómo se aplica el régimen de caja?

Si se cumplen todos los requisitos, primero deberemos pedir nuestra inclusión el régimen (ya que es voluntario), para lo que rellenaremos el modelo 036 0 el modelo 037 de alta. Tendremos hasta diciembre de cada año para ser incluidos en el criterio de caja en el año fiscal siguiente (si queremos formar parte del criterio de caja en 2021, tenemos hasta diciembre de 2020 para solicitarlo).

Una vez dados de alta, debemos considerar las siguientes cuestiones:

- Deberemos cumplimentar el modelo 303, pero con la diferencia de que solo deberemos declarar el IVA de las facturas cobradas y solo podremos deducir IVA soportado de aquellas facturas que hayamos pagado.

- El plazo para declarar el IVA desde el momento en que nos han pagado la factura son 4 años.

- Si un cliente no nos pagado antes del 31 de diciembre del siguiente año, deberemos adelantar el IVA a la Agencia Tributaria (así que sí, el fraccionamiento del IVA del criterio de caja tiene un “límite” temporal).

- Deberemos justificar el cobro de la factura, así como el del gasto que queramos deducir.

- Nuestros clientes tampoco podrán deducirse las cuotas de IVA soportadas hasta que no nos hayan pagado la factura.

A la hora de liquidar el IVA, lo haremos de la siguiente manera:

- Ingreso del IVA: Ingresaremos en Hacienda las cuotas del IVA repercutido únicamente de aquellas facturas que sí hayamos cobrado de nuestros clientes. En caso de tener cobros parciales de una parte total del importe, se considerará como cuota de IVA el importe proporcional.

- Deducción del IVA: Deduciremos las cuotas del IVA soportado de aquellas facturas que hayamos pagado nuestros proveedores. En caso de pagos parciales, se aplica la misma regla de proporcionalidad que para el ingreso.

¿Quién es el destinatario de este régimen especial?

Los destinatarios del régimen especial del criterio de caja son aquellas pymes y autónomos, que cumpliendo los requisitos para acogerse al mismo, deseen tener una mayor liquidez evitando adelantar el IVA de aquellas facturas que todavía no han cobrado de sus clientes.

¿A qué Operaciones se puede aplicar el Régimen?

El régimen especial de IVA por criterio de caja se aplica sobre todas las operaciones, salvo en las siguientes excepciones:

- Aquellas operaciones pertenecientes a los regímenes especiales simplificado, de la agricultura, ganadería y pesca, del recargo de equivalencia, del oro de inversión, aplicable a los servicios prestados por vía electrónica y del grupo de entidades.

- Las exportaciones y entregas intracomunitarias de bienes.

- Las adquisiciones intracomunitarias de bienes.

- Supuestos de inversión del sujeto pasivo.

- Las importaciones y las operaciones asimiladas a importaciones.

- Autoconsumos de bienes u servicios.

Obligaciones generadas por el RECC

Estar acogidos el régimen especial del criterio de caja conlleva las siguientes obligaciones contables para empresarios y autónomos:

- Será necesario llevar un atento control contable de los cobros y los pagos de la empresa, contabilizando todos los movimientos bancarios de caja antes de hacer la declaración del IVA para poder incluir todo lo necesario.

- Es obligatorio llevar un libro de registro de facturas, en el que se anotarán las fechas de los cobros y los pagos, así como el importe de los mismos, el medio de pago o cobro utilizado y los importes que se devenguen a 31 de diciembre al alcanzar el límite temporal.

- Las facturas que emitamos estando acogidos a este régimen deben estar identificadas, para ello se añade a las mismas el texto “Régimen Especial del Criterio de Caja”, con lo que se informa a clientes y proveedores, ya que influye también en su tributación.

- Aunque estemos acogido en este régimen, puede ocurrir que algunas operaciones que realizas estén excluidas del mismo, por lo que deberás seguir tributando en el sistema de devengo general por ellas. En ese caso, deberemos llevar los dos sistemas de contabilidad.

- En caso de que debas presentar el modelo 347, deberás tener en cuenta que:

- Incluir la información de los importes cobrados o pagados

- Incluir los importes que se devenguen a 31 de diciembre por alcanzar el límite temporal

- Consigna por su cómputo anual

Exclusiones y permanencias

La permanencia en el régimen especial del criterio de caja se renueva automáticamente cada año, a no ser que queramos renunciar al mismo.

Para solicitar la renuncia en el criterio de caja usaremos el mismo método que para darnos de alta, mediante la presentación del modelo 036 o 037. Pero, ojo, si renunciamos a este régimen, estaremos excluidos del mismo durante 3 años.

Quedaremos excluidos del régimen especial del criterio de caja cuando no cumplamos con los requisitos vistos uno de los epígrafes anteriores.

Contabilización criterio de caja

Para realizar el tratamiento contable del IVA en el criterio de caja, debemos tener en cuenta que las cuotas de IVA se contabilizarán en dos cuentas, la primera para contabilizar la factura y la segunda para contabilizar el momento del devengo (cuando cobramos o pagamos), de manera que podría quedar así:

- 472 “Hacienda Pública, IVA soportado

- 4720 “Hacienda pública, IVA soportado devengado (cobrado)

- 4721 “Hacienda pública, IVA soportado no devengado (factura)

- 477 “Hacienda Pública, IVA repercutido

- 4770 “Hacienda Pública, IVA repercutido devengado (pagado)

- 4771 “Hacienda Pública, IVA repercutido no devengado (factura)

Te enseñamos como registrar una factura en criterio de caja

Como ya hemos dicho, deberemos hacer constar en nuestras facturas que estamos acogidos al régimen especial del criterio de caja textualmente, de manera que nuestros clientes pueden anotarlo a efectos su contabilidad.

Este texto debe ponerse siempre de forma individual en cada factura y no por proveedores en concreto, ya que, como hemos visto, hay algunas operaciones que están excluidas del criterio de caja y puede ocurrir que para un mismo proveedor facturemos acogidos al criterio de caja unas operaciones y otras por el devengo del régimen general del IVA.

Ejemplos

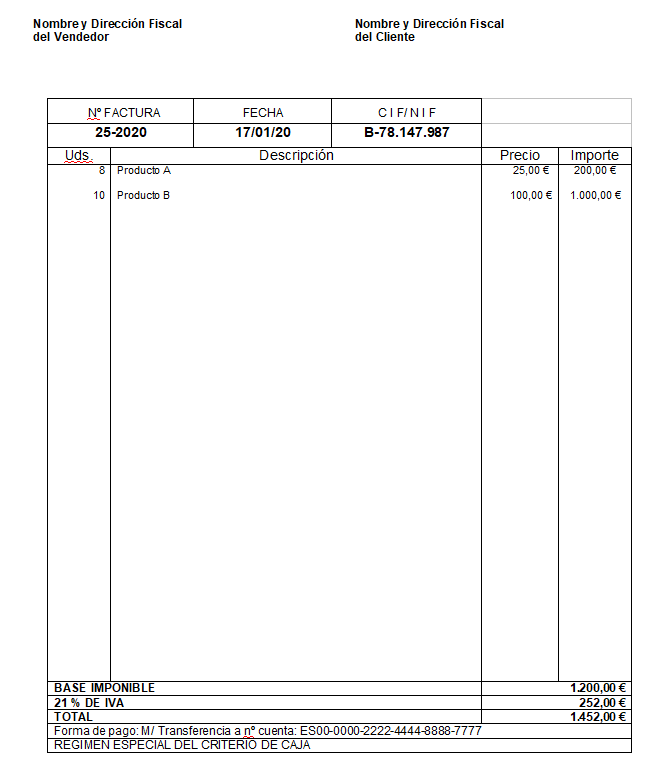

A) El primer ejemplo es una factura bajo el criterio de caja.

B) En el siguiente ejemplo vamos a ver el tratamiento contable del criterio de caja.

La empresa Z, que está acogida al régimen especial del criterio de caja, cierra el año 2019 con las siguientes operaciones:

- 20 de enero: compra mercancías por 10.000 euros (más 21% IVA). El pago se realiza el 15 de abril.

| Cuenta |

Debe |

Haber |

|

| 600 | Compras de mercancías |

10.000 |

|

| 4721 | H.P. IVA soportado no devengado |

2.100 |

|

| 400 | Proveedores |

12.100 |

- 22 de enero: compra mercancías por 5.000 euros (más 21% IVA). Se paga al momento a través de transferencia bancaria.

| Cuenta |

Debe |

Haber |

|

| 600 | Compras de mercancías |

5.000 |

|

| 4720 | H.P. IVA soportado devengado |

1.050 |

|

| 400 | Proveedores |

6.050 |

|

| 400 | Proveedores |

6.050 |

|

| 572 | Bancos |

6.050 |

Al contabilizar esta factura, deberemos anotarla en el libro de facturas recibidas, poniendo al mismo tiempo la fecha de pago, la cantidad pagada y el medio.

- 18 de febrero: vende mercancías a una empresa no acogida al régimen especial, por 20.000 euros (más 21% IVA). Se cobrará el 25 de marzo.

| Cuenta |

Debe |

Haber |

|

| 430 | Clientes |

24.200 |

|

| 700 | Venta de mercancías |

20.000 |

|

| 4771 | H.P. IVA soportado no devengado |

4.200 |

- 20 de marzo: vende mercancías a una empresa no acogida al régimen especial, por 18.000 euros (más 21% IVA). Se cobrará el 30 de mayo.

| Cuenta |

Debe |

Haber |

|

| 430 | Clientes |

21.780 |

|

| 700 | Venta de mercancías |

18.000 |

|

| 4771 | H.P. IVA soportado no devengado |

3.780 |

- 25 de marzo: se cobra el importe de la venta del día 18 de febrero.

Se cobra por transferencia la venta del 18 de febrero.

| Cuenta |

Debe |

Haber |

|

| 572 | Bancos |

24.200 |

|

| 430 | Clientes |

24.200 |

|

| 4771 | H.P. IVA soportado no devengado |

4.200 |

|

| 4770 | H.P. IVA repercutido devengado |

4.200 |

- Se contabiliza la liquidación del IVA

Realizamos la liquidación del IVA, que tendrá el siguiente asiento:

| Cuenta |

Debe |

Haber |

|

| 4770 | H.P. IVA repercutido devengado |

4.200 |

|

| 4720 | H.P. IVA soportado devengado |

1.050 |

|

| 4750 | H.P. Acreedora por IVA |

3.150 |

Esperamos que esta entrada sobre el criterio de caja en el IVA os haya resultado de utilidad. Para saber qué régimen del IVA le conviene más a vuestro negocio, siempre podéis recurrir a nuestro artículo: IVA (Impuesto sobre el Valor Añadido), en la que tratamos los aspectos fundamentales de este impuesto indirecto.