Modelo 202: pagos a cuenta del Impuesto de Sociedades

¿Qué es el modelo 202? ¿Quién está obligado a presentarlo? ¿Qué datos se deben cumplimentar? Te informamos acerca de todo lo que has de saber sobre este trámite.

¿Qué es el modelo 202?

El modelo 202 se usa para hacer pagos a cuenta del Impuesto de Sociedades, es, por tanto, una declaración y autoliquidación periódica que supone un adelanto de este impuesto, que posteriormente será formalizado, en el cómputo anual, y presentado al año siguiente en el modelo 200, del que se descontarán esas cantidades anticipadas.

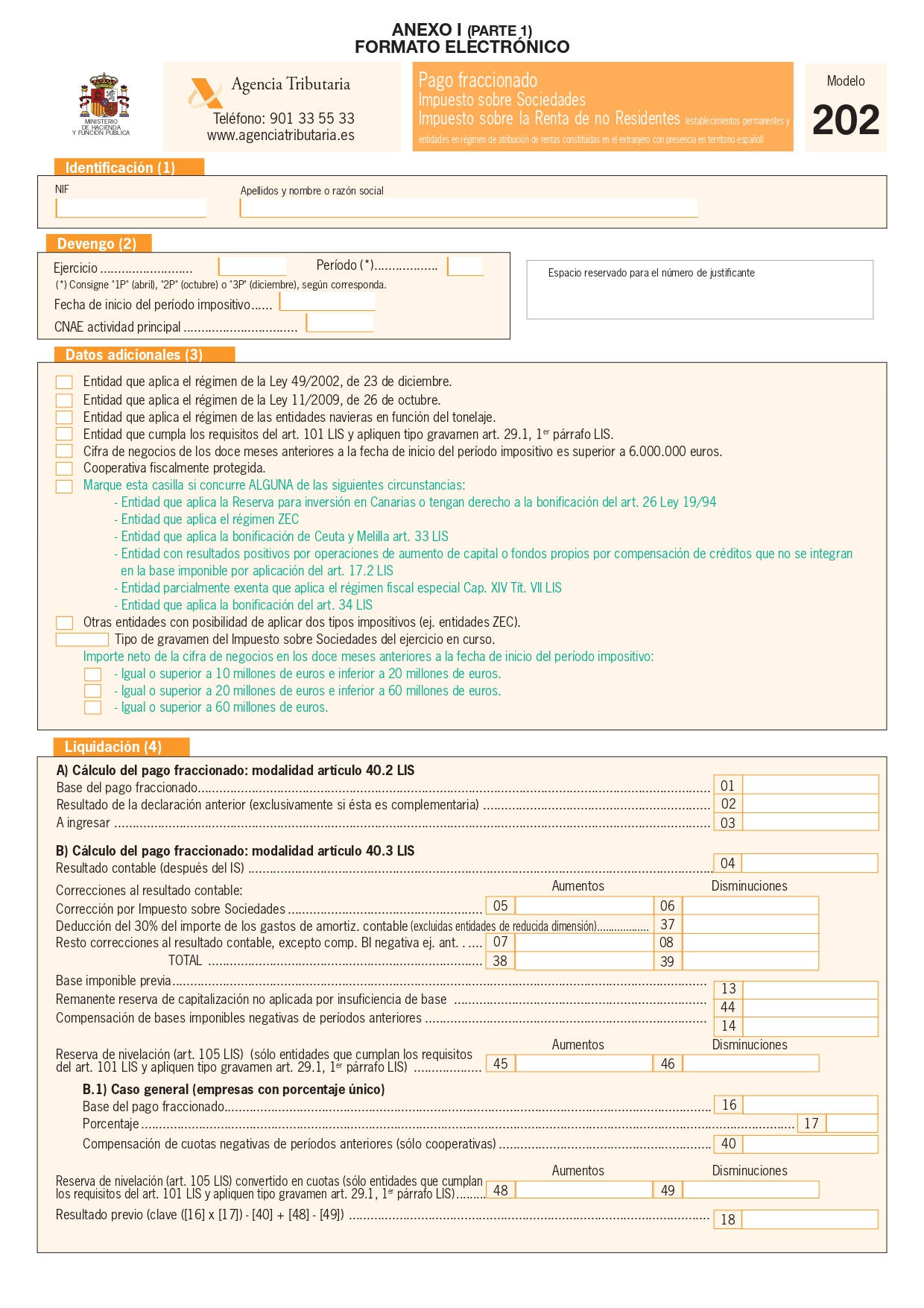

Modelo 202 en PDF

Aquí puedes descargar el modelo 202 en PDF para verlo más detenidamente. Solo tienes que hacer clic en el enlace después de esta imagen:

¿Quien está obligado a presentar el Modelo 202?

Están obligados a presentar el modelo 202 todos los sujetos pasivos del Impuesto de Sociedades que superen una cifra de negocios superior a los 6 millones de euros (con independencia del beneficio alcanzado) y las que, no habiendo alcanzado esa cifra el año impositivo anterior, hayan obtenido un resultado positivo.

Plazo de los Pagos fraccionados del Impuesto de Sociedades

Se presenta en tres períodos distintos del año en abril, octubre y diciembre. Y solo puede presentarse por vía telemática a través de la Sede Electrónica de Hacienda.

- Primer pago: hasta el 20 de abril

- Segundo pago: hasta el 20 de octubre

- Tercer pago: hasta el 20 de diciembre

Si el plazo termina en día inhábil, se podrá presentar la declaración, como máximo, a lo largo del siguiente día hábil.

Instrucciones paso a paso para rellenar el modelo 202 sobre los pagos a cuenta del IS

¿Cómo rellenar el modelo 202? Se deben presentar los siguientes datos.

Datos básicos

- Identificación del declarante

- Devengo, donde se especifica el año corriente, el período y la fecha de inicio del período impositivo del que se trate y el CNAE.

- Datos adicionales

- Complementaría, negativa e ingreso

Datos adicionales

También hay una serie de datos que se deben confirmar a efectos de cumplimentar el apartado 4 de la liquidación del modelo 202. En este sentido, se debe informar si la empresa pertenece a alguno de estos grupos:

- Entidades a las que se les aplique el régimen especial previsto en la Ley 49/2002, de 23 de diciembre, para entidades sin fines lucrativos.

- Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario.

- Entidades de capital-riesgo que no estén obligadas al pago fraccionado mínimo aplicable a grandes empresas.

- Entidades navieras en función de su tonelaje, de acuerdo al capítulo XVI del título VII de la Ley 27/2014, de 28 de noviembre.

- Entidades que cumplan los requisitos del art. 101 LIS y además apliquen un gravamen del 25%.

- Sociedades que hayan tenido una cifra de negocios superior a 6 millones de euros.

- Cooperativas protegidas, de acuerdo al Régimen Fiscal de las Cooperativas.

- Sociedades que apliquen la Reserva para inversiones en Canarias

- Entidades que aplican el régimen de la Zona Especial Canaria.

- Sociedades beneficiarias de la bonificación de Ceuta y Melilla art. 33 LIS:

- Entidades con resultados positivos a causa de operaciones de aumento de capital o fondos propios por compensación de créditos

- Sociedades parcialmente exentas a las que se les aplica el régimen fiscal especial del Capítulo XIV Título VII de la Ley sobre Impuesto de Sociedades:

- Entidades que obtengan bonificaciones por la prestación de servicios públicos locales

- Sociedades que puedan aplicar dos tipos impositivos. Deben marcar la clave aquellas entidades no incluidas en las claves anteriores con posibilidad de aplicar dos tipos de gravamen.

Pago Modalidad Artículo 40.2 LIS

En este modalidad, a la hora de cumplimentar la Clave 01 te puedes encontrar con dos situaciones:

- Que el último período impositivo haya durado un año: en este caso, el importe del pago fraccionado tomará como base la última declaración presentada del Impuesto de Sociedades.

- Que el último período impositivo haya durado menos de un año: por ejemplo, en caso de que hayas cambiado la fecha de cierre de ejercicio. En este caso, hay que tener en cuenta los períodos anteriores hasta alcanzar 365 días.

La Clave 02 solo se cubre si estás presentando una declaración complementaria a otra anterior.

La Clave 03 sería la cantidad a pagar. Se calcula aplicando el 18% al resultado obtenido en la Clave 01.

Pago Modalidad Artículo 40.3 LIS

Se trata de una modalidad opcional para rellenar el modelo 202 a la que se pueden acoger todas aquellas empresas que lo soliciten a través de una declaración censal en el mes de febrero correspondiente al período impositivo.

En todo caso, hay una serie de sociedades que sí están obligadas a realizar la declaración mediante esta modalidad:

- Entidades cuyo volumen de negocio haya sido superior a los 6 millones de euros durante el período impositivo.

- Sociedades que se acogen al régimen tributario correspondiente a las entidades navieras en función del tonelaje.

En este caso, para calcular la base del pago en la Clave 04 hay que calcular las siguientes bases imponibles:

- En el primer período, los tres primeros meses

- En el segundo período, los nueve primeros meses

- En el tercer período, los once primeros meses

El resultado final a ingresar, se indica en la Clave 34.

Hay que tener en cuenta que en este modelo puede ser necesario cumplimentar muchas otras claves y campos (algunos se rellenan de forma automática), lo cual puede resultar bastante complicado. Por ello, te recomendamos visitar esta guía de la Agencia Tributaria. O mejor, directamente, consultar una asesoría fiscal.

Complementaria, negativa e ingreso

Recuerda que debes informar si estás presentando una declaración complementaria, además de indicar el número de justificante que identifique a esta declaración anterior.

Por su parte, también debes indicar si se trata de una declaración negativa. Es decir, si no hay que hacer ningún pago fraccionado pero sí se está obligado a presentar la declaración.

Tampoco olvides rellenar el último apartado correspondiente al ingreso. En esta casilla se indica el resultado de las Claves o3 o 34 (según la modalidad de declaración escogida) y el método elegido para el pago.

Modelo 202 negativo

Solo hay una manera en que el modelo 202 puede salir negativo, y es haciéndolo mediante la Modalidad Artículo 40.3 LIS. Esto es así porque este tipo de declaración se hace en base a las ganancias o pérdidas del año en curso. Por tanto, si hay pérdidas, el resultado será negativo.

En cambio, la Modalidad Artículo 40.2 LIS se hace en base al resultado del Impuesto de Sociedades (julio). Por tanto, si el resultado es negativo o cero, no se puede aplicar el 18%. En este caso, te libras de pagar.

Cabe decir que este es un modelo complicado de realizar y un trámite que trae a muchos contribuyentes de cabeza, por lo que te aconsejamos contar con una asesoría profesional para cumplimentarlo.

¿Necesitas más información? Puedes consultar todas las fechas para la presentación de modelos en nuestro calendario con novedades sobre los datos fiscales.